Восстановление ндс в 1с 8.2 корп. Восстановление ндс

Каждый бухгалтер рано или поздно сталкивается с авансовыми платежами (будь то своим поставщикам или с авансами от покупателей) и в теории знает, что согласно требованиям НК РФ (ст. 154, п. 1; ст. 167, п. 1, пп. 2) с аванса необходимо исчислять НДС на дату его получения. О том, как это сделать на практике счёта-фактуры на аванс в программе 1С 8.3, - наша сегодняшняя статья.

Делаем первоначальные настройки

Заглянем в учётную политику компании и проверим, правильный ли режим налогообложения у нас указан: ОСНО. В разделе «Налоги и отчёты» в закладке «НДС» программа даёт нам выбор нескольких вариантов для регистрации счетов-фактур на аванс (рис. 1) (эта настройка нужна нам, когда мы выступаем в роли продавца).

Мы можем не регистрировать счета-фактуры на аванс в 1С, если:

- аванс был зачтён в пятидневный срок;

- аванс был зачтён до конца месяца;

- аванс был зачтён до конца налогового периода.

Наше право - выбрать любой из них.

Разберём зачёт выставленных авансов и авансов от покупателя.

Учёт в 1С авансов выданных.

Для примера возьмём торговую организацию ООО «Лютик» (мы), которая заключила договор с оптовой компанией ООО «ОПТ» на поставку товара. По условиям договора мы оплачиваем поставщику аванс в размере 70%. После чего получаем товар и расплачиваемся за него окончательно.

В БП 3.0 оформляем банковскую выписку «Списание с расчётного счёта» (рис. 2).

Обращаем внимание на важные детали:

- вид операции «Оплата поставщику»;

- договор (при оприходовании товара договор должен быть идентичен банковской выписке);

- процентную ставку НДС;

- зачёт аванса с НДС автоматически (иной показатель указываем в исключительных случаях);

- при проведении документа мы обязательно должны получить корреспонденцию 51 счёта с авансовым счётом поставщика, в нашем примере это 62.02. Иначе счёт-фактура на аванс в 1С не будет выписан.

Получив оплату, ООО «ОПТ» выставляет нам авансовый счёт-фактуру, который мы также должны провести у себя в программе 1С (рис. 3).

На его основании мы вправе принять сумму НДС по авансу к вычету.

Благодаря галочке «Отразить вычет НДС в книге покупок» счёт-фактура автоматически попадает в книгу покупок, и при проведении документа мы получаем бухгалтерскую проводку с образованием счёта 76.ВА. Обратите внимание, что код вида операции 02 программой присваивается самостоятельно.

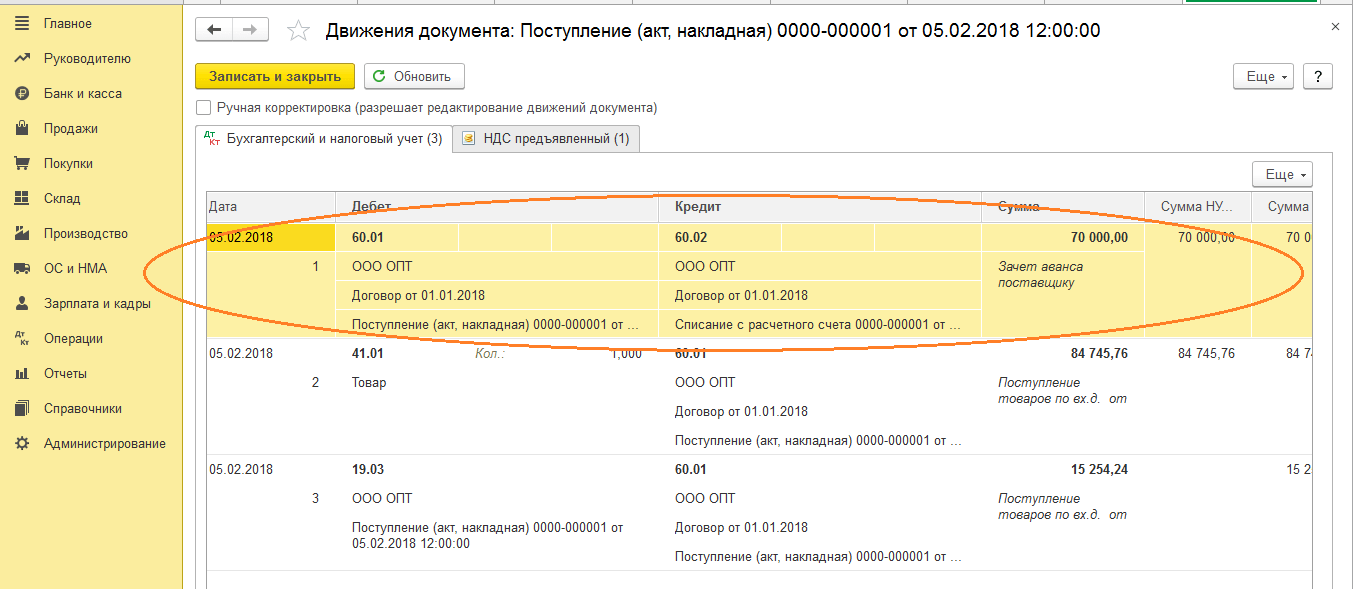

В следующем месяце ООО «ОПТ» отгружает нам товар, мы его приходуем в программе с помощью документа «Поступление товара», регистрируем счёт-фактуру. Счета учёта расчётов с контрагентом не исправляем, погашение задолженности выбираем «Автоматически». При проведении документа «Поступление товара» мы обязательно должны получить проводку по зачёту аванса (рис. 4).

При оформлении документа «Формирование записей книги продаж» за февраль мы получаем автоматическое заполнение вкладки «Восстановление НДС» (рис. 5), и эта сумма восстановленного НДС попадает в книгу продаж отчётного периода с кодом операции 22.

Для отражения окончательной оплаты поставщику можем скопировать и провести уже существующий документ «Списание с расчётного счёта», указав нужную сумму.

Формируем книгу покупок, где отражается сумма нашего вычета НДС по предоплате с кодом 02 и книгу продаж, где мы видим сумму восстановленного НДС после получения товара с кодом вида операции 21.

Учёт в 1С авансов полученных

Для примера возьмём знакомую нам организацию ООО «Лютик» (мы), которая заключила договор с фирмой ООО «Атлант» на оказание услуги по доставке товара. По условиям договора покупатель ООО «Атлант» оплачивает нам аванс в размере 30%. После чего мы оказываем ему необходимую услугу.

Методика работы в программе та же самая, как и в предыдущем варианте.

Оформляем поступление аванса в 1С от покупателя документом «Поступление на расчётный счёт» (рис. 6), с последующей регистрацией авансового счёта-фактуры, которая даёт нам бухгалтерские проводки по начислению НДС с аванса (рис. 7).

Зарегистрировать счёт-фактуру на аванс в 1С можно непосредственно из документа «Поступление на расчётный счёт», а можно воспользоваться обработкой «Регистрация счетов-фактур на аванс», которая расположена в разделе «Банк и касса». В любом случае она сразу попадает в книгу продаж.

В момент проведения документа «Реализация услуги» аванс покупателя будет зачтён (рис. 8), а при оформлении документа «Формирование записей книги покупок» (рис. 9) сумма НДС с аванса полученного будет принята к вычету, счёт 76.АВ закрыт (рис. 10).

Для проверки плодов своей работы бухгалтеру обычно достаточно сформировать книги покупок и продаж, а также проанализировать отчёт «Анализ учёта по НДС».

Работайте в 1С с удовольствием!

Если у вас остались вопросы по счетам-фактурам на аванс в 1С 8.3 - смело задавайте их нам на выделенную . работают 7 дней в неделю и помогут в самых сложных ситуациях в налоговом и бухгалтерском учёте.

2016-12-08T14:03:45+00:00

- Запись в регистр "НДС Покупки " обеспечивает попадание выданного аванса в книгу покупок.

Формируем книгу покупок

Формируем книгу покупок за 1 квартал:

А вот и полученный счет-фактура на аванс:

Смотрим итоговый НДС к возмещению за 1 квартал

Других хозяйственных операций в 1 квартале больше не было, а значит смело формируем "Анализ учета по НДС":

НДС к возмещению за 1 квартал получился 13 728 рублей 81 копеек:

2 квартал

Поступление товара

Заносим в программу поступление товара от ООО "Поставщик" 01.04.2016 на сумму 150 000 рублей (включая НДС):

Создаём новый документ:

Накладная от поставщика будет такой:

В полученной от поставщика накладной сумма "без ндс" не была выделена отдельной строкой. Поэтому перед заполнением табличной части мы установили способ расчета налога как "НДС в сумме".

Разбираем проводки и движения регистров...

- Зачли ранее уплаченный аванс поставщику в дебет 60.01 в корреспонденции с кредитом 60.02 на сумму 90 000 рублей.

- 127 118.64 (150 000 за минусом НДС) ушли на себестоимость товара (в дебет 41.01 счета) в корреспонденции с нашей задолженностью перед поставщиком (кредит 60.01).

- 22 881.36 ушли на "входящий" НДС, который мы примем к зачету (дебет 19.03) в корреспонденции с нашей задолженностью перед поставщиком (кредит 60.01).

- Запись (со знаком +, приход) в этот регистр накапливает наш "входящий" НДС (аналогично записи в дебет 19 счета).

Регистрируем полученный счет-фактуру

Вместе с накладной ООО "Поставщик" передал нам обычный счет-фактуру от 01.04.2016 на сумму 150 000 рублей (включая НДС).

Для его регистрации заходим в только что созданный документ "Поступление товаров" и в самом низу:

- Забиваем номер и дату счета-фактуры от поставщика.

- Нажимаем кнопку "Зарегистрировать"

Не будем подробно разбирать проводки и движения этой фактуры, так как мы уже занимались этим в части.

Смотрим НДС к возмещению за 2 квартал

Вновь формируем "Анализ учета по НДС" (в этот раз за 2 квартал):

НДС к возмещению за 2 квартал получился равным 22 881.36:

Почему 22 881.36?

Это НДС с единственного счета-фактуры полученного от поставщика во втором квартале на сумму 150 000 (включая НДС): 150 000 * 18 / 118 = 22 881.36.

А как же уже принятый к зачету НДС в размере 13 728.81 за 1 квартал по уплаченному авансу в размере 90 000, спросите вы?

И будете совершенно правы.

Ведь НДС с аванса, взятого нами в зачет в 1 квартале, должен быть начислен (восстановлен) нами к уплате во 2 квартале, когда поступил товар и нами был получен обычный счет-фактура от поставщика на полную сумму.

Именно на это нам и указывает запись в сером квадратике в отчёте по анализу НДС:

Делаем запись в книгу продаж

Чтобы восстановить взятый в зачет с уплаченного аванса НДС заходим в "Помощник по учету НДС":

В открывшемся документе переходим на закладку "Восстановление по авансам" и нажимаем кнопку "Заполнить":

Программа обнаружила, что аванс, НДС с которого был взят нами в зачет в 1 квартале, был зачтен (документ обычный счет-фактура по тому же покупателю и договору) во 2 квартале.

И теперь его НДС нужно восстановить к уплате через книгу продаж - иначе мы бы взяли в зачет НДС с аванса дважды:

Проводим документ "Формирование записей книги продаж" через кнопку "Провести и закрыть":

![]()

Разбираем проводки и движения регистров документа записи книги продаж...

- Восстанавливаем НДС с выданного в 1 квартале аванса в дебет 76.ВА (НДС по выданным авансам) в корреспонденции с кредитом 68.02.

Восстановление НДС представляет собой процедуру направления к уплате налога, ранее принятого к вычету. Случаи, когда наступает такая необходимость у налогоплательщика, прописаны в 3-м пункте 170 статьи НК РФ:

- Взнос в уставный или складочный капитал общества (паевый фонд кооператива) или вклад в инвестиционное товарищество в виде имущества, имущественных прав и активов нематериального характера, а также пополнение целевого капитала некоммерческого предприятия в виде объекта недвижимости;

- Применение приобретенных ценностей в операциях, указанных во 2-м пункте ст.170 НК РФ, при которых нет необходимости начислять НДС к уплате (освобожденные от НДС операции, а также реализуемые вне РФ или не признаваемые реализацией, применение спецрежимов);

- Предварительная оплата в счет планируемых поставок;

- Снижение стоимости позиций в документах поставщика или уменьшение количества;

- Получение субсидий.

Восстанавливать налог нужно только в указанных случаях, приведенный список является закрытым. Точные формулировки каждого пункта можно найти в п.3 ст.170.

С 01.01.15 отменена необходимость в восстановлении добавленного налога в отношении товаров, используемых в тех операциях, к которым применима ставка 0%.

Восстановление НДС п ри переходе на УСН

Восстановить нужно всю величину добавленного налога, который прежде был принят к вычету по товарным ценностям, услугам, работам, еще не использованным в налогооблагаемых операциях на начало перехода на упрощенный режим. По амортизируемым объектам восстановить нужно лишь часть налога, соответствующую их остаточной стоимости (без переоценки).

Выполнить данную процедуру следует в периоде, предшествующем дате перехода на упрощенный режим. Например, если переход на упрощенку осуществляется с начала 2016 года, то восстановить налог следует в 4 квартала 2015 года.

Восстановленный налог относится к прочим расходам.

Аналогичным образом проводится процедура восстановления, если компания меняет применяемый режим на ЕНВД и ПСН.

Проводки

Пример

Компания с 01.01.16 переходит на УСН. На конец 2015г. она имеет товарные ценности на 300000руб. НДС по ним прежде был предъявлен к вычету.

В 4 квартале следует восстановить НДС по этим ценностям, выполнив проводки:

- Д19 К68.НДС на сумму 100000*18% = 18000 – восстановлен налог по товарам;

- Д91 К19 на сумму 18000 – налог учтен в виде прочих расходов.

Восстановление НДС по необлагаемым операциям

Если поступившие ценности используются в тех операциях, когда отпадает необходимость вычисления НДС, то добавленный налог по ним нужно восстановить. Такая необходимость появляется, когда приобретения применяются в операциях:

- не признаваемых реализацией,

- реализуемых вне РФ;

- не облагаемых НДС.

Восстановлению подлежит:

- Вся сумма налога – для ТМЦ, работ, услуг;

- Величина налога, пропорциональная остаточной стоимости – для основных средств и активов нематериального характера.

Момент восстановления налога – квартал, в котором приобретения используются в операциях без НДС. Необходимость в прохождении этой процедуры возникает в случае, если ранее НДС по этим приобретениям был предъявлен к возмещению.

Восстановленный добавленный налог относят к числу прочих расходов.

Восстановление НДС с аванса

При предварительном расчете у покупателя возникает возможность направить к возмещению величину НДС по счету-фактуре, сформированному продавцом при получении денежного аванса.

В момент, когда в счет этой оплаты осуществляется отгрузка ТМЦ или выполняются работы, услуги, продавец формирует первичную документацию, подтверждающую свершение операции по реализации. На основании этой документации покупатель производит восстановление налога, который ранее был направлен к возмещению.

К отгрузочной документации продавец прикладывает также в 5-тидневный срок счет-фактуру, по которому начисленная сумма НДС направляется к вычету.

Важным является то, что налог следует восстановить в той величине, в которой он ранее был направлен к вычету.

Пример

20.04 компания А перечисляет аванс компании Б в размере 354000руб. (54000руб. – НДС).

21.04 компания Б передает счет-фактуру компании А.

21.04 компания А направляет налог в размере 54000 к вычету.

20.05 компания Б поставляет товар на сумму 472000руб. (72000руб. – НДС) и передает счет-фактуру.

Если в счет аванса поставка осуществляется частями (работы сдаются поэтапно), то восстанавливать НДС также нужно частями. Величина добавленного налога к восстановлению берется из документов, предоставленных продавцом при отгрузке (сдаче работ, услуг). Данная ситуация актуальна, когда величина аванса превышает стоимость каждой партии товара (работ).

Пример

В апреле компания А перечисляет аванс в размере 472000 руб. (72000руб. – НДС). Компания Б получает предоплату и предоставляет счет-фактуру, при получении которого компания А направляет НДС в размере 72000 к вычету.

В мае компания Б отгружает половину товара на сумму 236000 руб. (36000руб. – НДС) и предоставляет счет-фактуру.

Компания А в соответствии со счетом-фактурой, предоставленным при отгрузке, восстанавливает добавленный налог в размере 36000 руб., после чего направляет НДС от стоимости поступившего товара к возмещению в размере 36000руб.

При возврате аванса следует восстановить добавленный налог в том периоде, когда получены денежные средства.

Проводки

| Дебет | Кредит | Операция |

| На день перечисления аванса | ||

| 60.Ав | 51 | Перечислена предоплаты |

| 19.Ав | 60.Ав | Выделен НДС из суммы предоплаты |

| 68.НДС | 19.Ав | НДС направлен к возмещению (вычету) |

| На день приемки товаров к учету | ||

| 41 | 60.Тов | Приняты товары |

| 19.Тов | 60.Тов | Выделен добавленный налог из стоимости ТМЦ |

| 68.НДС | 19.Тов | НДС по товарам предъявлен к вычету |

| 60.Ав | 68.НДС | Восстановлен добавленный налог с величины предоплаты, принятый до этого к вычету |

| 60.Тов | 60.Ав | Аванс зачтен в виде оплаты за товар |

Восстановление НДС при уменьшении стоимости

При отгрузке ТМЦ, выполнении работ или услуг продавец (поставщик или исполнитель) предоставляет первичный передаточный документ, к которому прикрепляет счет-фактуру. НДС по данной сделке покупатель предъявляет к вычету в сумме, прописанной в счете-фактуре.

Если позже принимается решение изменить стоимость позиций в документах в связи с редактированием цены или количества, возникает необходимость по корректировке счета-фактуры. Продавец формирует (КСФ), в котором будет отражена верная величина стоимости и налога.

День восстановления НДС:

- Дата получения накладной или передаточного акта от продавца на уменьшение стоимости;

- Дата получения КСФ.

Добавленный налог восстанавливается той датой, которая раньше наступит из этих двух.

Восстановить нужно разницу между изначальной величиной НДС и полученной после уменьшения стоимости.

Пример:

Компания А в феврале покупает товар на сумму 47200 руб. (7200 руб. – НДС) у компании Б. По счету-фактуре НДС – 7200 предъявляется к вычету в 1 квартале.

В апреле принято обоюдное решение уменьшить стоимость товара в связи с предоставлением скидки 5%. Компания Б формирует КСФ и передает ее компании А.

Новая стоимость = 47200 – 47200*5% = 44840 руб. (6840 руб. – НДС).

По КСФ компания А восстанавливает во 2 квартале НДС = 7200 – 6840 = 360 руб.

Проводки

| Дебет | Кредит | Операция |

| На день получения исходного с/ф | ||

| 41 | 60 | Принят товар к учету без НДС |

| 19 | 60 | Выделен налог по купленным товарам |

| 68.НДС | 19 | Добавленный налог направлен к вычету |

| На день получения корректировочного с/ф | ||

| 68.НДС | 19 | Сторно – восстановлен НДС в размере разности между налогом до изменения и после него |

| 19 | 60 | Сторно – учтена разница в НДС в связи со снижением стоимости (на сумму разницы) |

| 41 | 60 | Сторно – уменьшена задолженность перед поставщиком (на величину разницы в стоимости) |

Восстановление НДС: отражение в книге продаж

Процедуру восстановления добавленного налога следует зафиксировать в книге продаж. Для этого берется счет-фактура, по которому до этого налог был направлен к возмещению, этот бланк регистрируется в книге продаж на величину восстанавливаемого налога.

При восстановлении добавленного налога в связи с уменьшением его величины в документах продавца (снижение количества, цены, предоставление скидки) продавец составляет корректировочный счет-фактуру, который выступает основанием для внесения регистрационной записи в книгу продаж о восстановлении налога. Также основанием в данной ситуации может выступать первичная документация, в которой отражено изменение стоимости.

В предыдущих статьях мы подробно рассмотрели реализованную в программе 1С:Бухгалтерия 8 редакция 3.0 новую методику ведения раздельного учета НДС. Тема настоящей статьи также связана с раздельным учетом НДС и посвящена восстановлению НДС по объектам недвижимости. Мы на подробном примере рассмотрим порядок выполнения данной операции в программе 1С:Бухгалтерия 8 редакция 3.0.

В соответствии с абз. 4 п. 6 ст. 171 Налогового кодекса Российской Федерации (НК РФ) суммы налога, предъявленные налогоплательщику при проведении подрядчиками капитального строительства объектов недвижимости (основных средств), при приобретении недвижимого имущества, при приобретении иных товаров (работ, услуг) для осуществления строительно-монтажных работ, исчисленные налогоплательщиком при выполнении строительно-монтажных работ для собственного потребления, принятые к вычету в порядке, предусмотренном настоящей главой, подлежат восстановлению в случае, если указанные объекты недвижимости (основные средства) в дальнейшем используются для осуществления операций, указанных в п. 2 ст. 170 настоящего Кодекса, за исключением основных средств, которые полностью самортизированы или с момента ввода которых в эксплуатацию у данного налогоплательщика прошло не менее 15 лет.

А в п. 2 ст. 170 НК РФуказаны случаи, когда суммы налога, предъявленные покупателю при приобретении товаров (работ, услуг), в том числе основных средств и нематериальных активов, учитываются в их стоимости. А именно:

- использование в операциях по производству и (или) реализации товаров (работ, услуг), не подлежащих налогообложению (освобожденных от налогообложения);

- использование в операциях по производству и (или) реализации товаров (работ, услуг), местом реализации которых не признается территория Российской Федерации;

- приобретение товаров (работ, услуг) лицами, не являющимися налогоплательщиками НДС;

- использование для производства и (или) реализации товаров (работ, услуг), операции по реализации (передаче) которых не признаются реализацией.

Рассмотрим пример.

Организация «Рассвет» применяет общий режим налогообложения - метод начисления и ПБУ 18/02 «Расчет налога на прибыль организаций».

До 2014 г. организация осуществляла операции, только признаваемые объектом налогообложения по НДС. С 01.01.2013 организация для ведения бухгалтерского учета использует программу 1С:Бухгалтерия 8.

В июле 2013 г. организацией был приобретен объект незавершенного строительства — Здание административное стоимостью 35 400 000 руб., в том числе НДС 18% (5 400 000 руб.). Стоимость дополнительных подрядных монтажно-строительных работ для доведения объекта до состояния пригодного к использованию составляет 1 180 000 руб., в том числе НДС 18% (180 000 руб.).

Приобретение объекта незавершенного строительства в бухгалтерском учете отражается по дебету счета 08.03 «Строительство объектов основных средств» в корреспонденции с кредитом счета расчетов 60.01 «Расчеты с поставщиками и подрядчиками», по дебету счета 19 «НДС по приобретенным ценностям» выделяется предъявленный поставщиком НДС.

Поступление объектов незавершенного строительства в программе оформляется с помощью документа Поступление товаров и услуг с операцией Объекты строительства.

Приобретение подрядных строительно-монтажных работ отражается в бухгалтерском учете точно такими же проводками: Дт 08.03 − Кт 60.01, Дт 19 − Кт 60.01.

В программе такая хозяйственная операция оформляется с помощью документа Поступление товаров и услуг с операцией Услуги.

Проводки документов Поступление товаров и услуг по приобретению административного здания и по подрядным монтажно-строительным работам представлены на Рис. 1.

В этом же месяце здание было принято к бухгалтерскому учету и введено в эксплуатацию. Первоначальная стоимость принятого к учету объекта основных средств составляет 31 000 000 руб. Здание административное используется для управленческих нужд организации, и амортизационные отчисления по данному объекту основных средств относятся к общехозяйственным расходам.

При принятии основных средств к учету фактические затраты, учтенные на счете 08, относятся на дебет счета 01.01 «Основные средства в организации».

Для принятия к учету здания в качестве объекта основных средств в программе используется документ Принятие к учету ОС с видом операции Объекты строительства.

Проводка документа Принятие к учету ОС представлена на Рис. 2.

От поставщика здания и подрядчика, производившего строительно-монтажные работы, были получены счета-фактуры.

В программе полученные счета-фактуры были зарегистрированы в соответствующих документах Поступление товаров и услуг.

В соответствии с абз. 1 п. 6 ст. 171 НК РФ вычетам подлежат суммы налога, предъявленные налогоплательщику подрядными организациями при проведении ими капитального строительства, сборке, монтаже основных средств, и суммы налога, предъявленные налогоплательщику при приобретении им объектов незавершенного капитального строительства.

Суммы НДС, предъявленные поставщиком при покупке здания и подрядчиком по строительно-монтажным работам, были приняты к вычету в третьем квартале 2013 г.

Движения документа Формирование записей книги покупок и фрагмент декларации по НДС за третий квартал 2013 г. для нашего примера показаны на Рис. 3.

Другой объект недвижимости, Здание производственное стоимостью 29 500 000 руб., в том числе НДС 18% (4 500 000 руб.), был приобретен в ноябре 2006 г., а принят к учету и введен в эксплуатацию в декабре. Так как ведение бухгалтерского учета в программе было начато только в 2013 г., балансовая стоимость данного объекта основных средств и сумма начисленной амортизации были введены в программе с помощью документа Ввод остатков на 31 декабря 2012 г. Производственное здание используется для производства продукции, амортизационные отчисления по данному объекту основных средств относятся к расходам основного производства. Сумма НДС, предъявленная поставщиком при покупке здания, была принята к вычету в четвертом квартале 2006 г.

Движения документа Ввод остатков показаны на Рис. 4.

С июля 2014 г. организация «Рассвет» начала производство новой продукции, реализация которой не облагается НДС. Общая стоимость реализованной (отгруженной) продукции за 2014 г. составляет 80 000 000 руб., в том числе стоимость продукции, не облагаемой НДС, − 20 000 000 руб.

В рассматриваемой ситуации производственное здание, приобретенное для производства продукции, реализация которой облагается НДС, с 2014 г. начало использоваться также и для производства продукции, реализация которой от НДС освобождена, т.е. для осуществления операций, предусмотренных пп. 1 п. 2 ст. 170 НК РФ. Следовательно, у организации «Рассвет» на основании абз. 4 п. 6 ст. 171 НК РФ возникает обязанность частично восстановить ранее принятую к вычету сумму НДС по данному зданию.

Административное здание используется для управленческих нужд организации (общехозяйственные расходы), таким образом, используется как для деятельности, облагаемой НДС, так и для деятельности, не облагаемой НДС. Следовательно, у организации «Рассвет» возникает обязанность частично восстановить ранее принятую к вычету сумму НДС и по административному зданию.

В соответствии с абз. 5 п. 6 ст. 171 НК РФ налогоплательщик обязан по окончании каждого календарного года в течение десяти лет начиная с года, в котором основное средство введено в эксплуатацию, в налоговой декларации за последний налоговый период календарного года отражать восстановленную сумму налога. Расчет суммы налога, подлежащей восстановлению и уплате в бюджет, производится исходя из одной десятой суммы налога, принятой к вычету, в соответствующей доле. Указанная доля определяется исходя из стоимости отгруженных товаров (выполненных работ, оказанных услуг), переданных имущественных прав, не облагаемых налогом, в общей стоимости отгруженных за календарный год. Сумма налога, подлежащая восстановлению, в стоимость данного имущества не включается, а учитывается в составе прочих расходов в соответствии со ст. 264 настоящего Кодекса.

Для автоматического восстановления НДС в данной ситуации в программе используется документ Восстановление НДС по недвижимости, который находится в журнале документов Регламентные операции НДС. Данный документ (документы) необходимо сформировать в конце года. Так как восстановленный НДС по административному зданию и производственному зданию в нашем примере в бухгалтерском учете будет относиться к разным видам расходов, то нам придется сформировать данный документ отдельно для каждого объекта недвижимости.

Вначале сформируем документ для административного здания. На закладке Объекты недвижимости в верхней табличной части выбирается объект (объекты) недвижимости, по которому производится восстановление НДС - Здание административное. Для этого можно использовать кн. «Добавить» или воспользоваться кн. «Заполнить» -> Подбор объектов недвижимости. Устанавливается флажок «Используется для операций, не облагаемых НДС», указывается дата начала использования и вводится доля выручки, не облагаемой НДС (в нашем случае - 25%).

Для каждого объекта недвижимости, указанного в верхней табличной части, заполняется нижняя табличная часть, где указываются счета-фактуры, полученные по данному объекту. Так как поступление, строительно-монтажные работы, полученные счета-фактуры, принятие к учету и вычет НДС по объекту недвижимости Здание административное отражены в программе, то счета-фактуры в табличную часть можно подобрать автоматически по кн. «Подбор счетов-фактур». Программа рассчитает сумму НДС, подлежащую восстановлению, по каждому счету-фактуре:

- Поступление объекта незавершенного строительства

5 400 000 руб. / 10 лет * 25% = 135 000 руб. - Строительно-монтажные работы

180 000 руб. / 10 лет * 25% = 4500 руб.

На закладке Счет списания НДС указывается счет и его аналитика для отражения расходов при восстановлении НДС.

Сумма восстановленного НДС по административному зданию в бухгалтерском учете может быть признана в качестве расхода по обычным видам деятельности (общехозяйственные расходы), поэтому в качестве счета затрат можно выбрать счет 26 «Общехозяйственные расходы».

В целях налогообложения по налогу на прибыль сумма восстановленного НДС включается в состав прочих расходов, связанных с производством и реализацией (пп. 1 п. 1 ст. 264 НК РФ). Поэтому в качестве аналитики счета 26 создадим статью затрат Суммы восстановленного НДС с видом расхода Прочие расходы.

Заполненный документ Восстановление НДС по недвижимости для объекта Здание административное показан на Рис. 5.

При проведении документ учтет в бухгалтерском и налоговом учете по дебету счета 26 расходы по восстановлению НДС, начислит по кредиту счета 68.02 «Налог на добавленную стоимость» сумму налога, подлежащую уплате в бюджет. Кроме проводки по бухгалтерскому и налоговому учету, документ сформирует записи в книгу продаж (регистр накопления НДС Продажи).

В проводке, сформированной документом, к сожалению, по дебету счета 26 отсутствует подразделение. Поэтому придется включить режим ручной корректировки и указать необходимое подразделение.

Результат проведения документа Восстановление НДС по недвижимости после ручной корректировки представлен на Рис. 6.

Сформируем еще один документ Восстановление НДС по недвижимости для производственного здания.

На закладке Объекты недвижимости в верхней табличной части выберем объект недвижимости - Здание производственное, включим флажок «Используется для операций, не облагаемых НДС», укажем дату начала использования и введем долю выручки, не облагаемой НДС.

Нижнюю табличную часть по счетам-фактурам придется заполнять вручную, так как данные по данному объекту основных средств были введены в программу в виде остатков, и никаких счетов-фактур, полученных по данному объекту недвижимости, в программе нет. В качестве счета-фактуры целесообразно создать документ Счет-фактура полученный (в книге продаж отражаются дата и номер счета-фактуры) с документом-основанием Документ расчетов с контрагентом. Вручную указывается сумма по счету-фактуре и ставка НДС. Программа автоматически рассчитает сумму НДС, подлежащую восстановлению:

- 4 500 000 руб. / 10 лет * 25% = 112 500 руб.

На закладке Счет списания НДС, так как производственное здание используется для производства продукции, в качестве счета затрат можно выбрать счет 20.01 «Основное производство».

Заполненный документ Восстановление НДС по недвижимости для объекта Здание производственное показан на Рис. 7.

При проведении документ учтет в бухгалтерском и налоговом учете по дебету счета 20.01 расходы по восстановлению НДС, начислит по кредиту счета 68.02 сумму налога, подлежащую уплате в бюджет, и сформирует запись в книгу продаж.

В проводке, сформированной документом, опять по дебету счета 20.01 отсутствует подразделение. С помощью ручной корректировки укажем его вручную.

Проводка документа Восстановление НДС по недвижимости после ручной корректировки представлена на Рис. 8.

При формировании декларации по НДС за четвертый квартал 2014 г. суммы восстановленного НДС отразятся в Разделе 3 в строке с кодом 090 Суммы налога, подлежащие восстановлению.

135 000 руб. + 4500 руб. + 112 500 руб. = 252 000 руб.

Фрагмент Раздела 3 декларации по НДС за четвертый квартал 2014 г. в части нашего примера показан на Рис. 9.

При восстановлении НДС в случаях, установленных абз. 4 п. 6 ст. 171 НК РФ, в налоговой декларации заполняется Приложение 1 к разделу 3. Для каждого объекта недвижимости и каждого кода операции по объекту недвижимости заполняется отдельный лист данного приложения. У нас таких листов будет три.

Приложение № 1 к разделу 3 декларации по НДС за четвертый квартал 2014 г. для здания административного с кодом операции по объекту недвижимости - 1011803 (приобретение) приведено на Рис. 10.

Понравилось? Поделись с друзьями

Консультации по работе с программой 1С

Сервис открыт специально для клиентов, работающих с программой 1С разных конфигураций или находящихся на информационно-техническом сопровождении (ИТС). Задайте свой вопрос, и мы с удовольствием на него ответим! Обязательным условием для получения консультации является наличие действующего договора ИТС Проф. Исключением являются Базовые версии ПП 1С (8 версия). Для них наличие договора не обязательно.

В данной статье мы пошагово рассмотрим, как отражается НДС при покупке каких-либо товаров, его и проверку на корректность ранее введенных данных.

Самым первым документом в цепочке по отражению НДС в 1С 8.3 в нашем случае будет являться .

Организация ООО «Конфетпром» приобрела на базе «Продукты» 6 различных номенклатурных позиций. Для каждой из них указана ставка НДС в размере 18%. Так же здесь отражена полученная сумма данного налога.

После проведения документа сформировались движения по двум регистрам: «Бухгалтерский и налоговый учет», а так же регистр накопления «НДС предъявленный». В итоге сумма НДС по всем позициям составила 1306,4 рублей.

После того, как мы провели документ покупки товаров с базы «Продукты», необходимо . Для этого введите его номер и дату в соответствующие поля. После этого нужно нажать на кнопку «Зарегистрировать».

Все данные в созданной счет-фактуре заполнились автоматически. Обратите внимание, что в нашем случае установлен флаг «Отразить вычет НДС в датой получения». В противном случае налоги будут учитываться при формировании записей книги покупок одноименным документом.

После проведение наша счет-фактура создала движения во всех необходимых регистрах на сумму 1306,4 рублей.

Проверка корректности данных

Несмотря на то, что большую часть данных программа рассчитывает и формирует автоматически, ошибки не исключены.

Конечно же вы можете вручную проверять данные в регистрах, устанавливая соответствующие отборы, но можете воспользоваться и специальным отчетом. Он называется «Экспресс-проверка».

В открывшейся форме укажем, что проверять данные нам необходимо по организации ООО «Конфетпром» за июль 2017 года. Период вы можете указать любой, не обязательно в пределах месяца.

На рисунке выше вы можете увидеть, что в некоторых разделах последняя колонка выделяется красным фоном. Так же там написано количество обнаруженных ошибок.

В нашем примере видно, что программа нашла ошибку в ведении книги покупок по налогу на добавленную стоимость. При раскрытии группировок мы можем получить дополнительную информацию по причине ошибок.

Корректировка НДС

При работе с 1С Бухгалтерия 8.3 не редки случаи, когда нужно изменить документ поступления «задним числом». Для этого случит корректировка поступления, которая на основании его и создается.

По умолчанию документ уже заполнен. Обратите внимание, что мы будем восстанавливать НДС в книге продаж. Об этом свидетельствует соответствующий флаг на вкладке «Главное».

Перейдем на вкладку «Товары» и укажем, какие изменения в первоначальное поступление нужно внести. В нашем случае количество купленных конфет «Ассорти» изменилось с четырех на пять килограмм. Эти данные мы ввели во второй строке «после изменения», как показано на изображении ниже.

Корректировка поступления, так же как и само первоначальное поступление произвело движения по двум регистрам, отразив в них только внесенные изменения.

В связи с тем, что килограмм конфет «Ассорти» стоит 450 рублей, НДС по нему составил 81 рубль (18%). Именно эти данные и отражены в движениях документа.