Подтверждение ндс 0 в 1с 8.3. Бухучет инфо

В программе "1С:Бухгалтерия 8" автоматизирован учет НДС по приобретенным товарам, реализуемым с применением ставки НДС 0 % (для экспортных операций и сходных случаев). Регламентная операция подтверждения ставки 0 % позволяет зарегистрировать факт подтверждения или не подтверждения ставки НДС 0 % по таким операциям. Е.В. Барышникова, консультант, на практических примерах рассматривает порядок учета экспортного НДС в программе "1С:Бухгалтерия 8".

В соответствии с пунктом 1 статьи 164 НК РФ при осуществлении операций по реализации товаров (продукции) на экспорт налогообложение производится по ставке 0 %, при этом налогоплательщик обязан подтвердить свое право на применение данной ставки. Пакет документов для подтверждения права применения ставки 0 % налогоплательщик обязан предоставить в срок не позднее 180 календарных дней, считая с даты помещения товаров (продукции) под таможенный режим экспорта. В том случае, если налогоплательщик не смог в установленные сроки подтвердить свое право на применение налоговой ставки 0 %, он обязан исчислить НДС с суммы реализации по ставке 18 % (10 %).

Рассмотрим порядок отражения операций по учету экспортного НДС в "1С:Бухгалтерии 8".

В регистре сведений "Учетная политика организаций" на закладке "Учет НДС" необходимо установить флаг "Организация осуществляет реализацию без НДС или с НДС 0%". При установке данного флага включается механизм использования партионного учета, необходимый для отслеживания партий реализации с НДС и НДС 0 %.

Порядок действий пользователя при экспортных операциях представлен в таблицах 1 и 2. Он зависит от того, подтверждена или нет ставка 0 %.

Таблица 1

Право применения ставки 0 % подтверждено налогоплательщиком

Хозяйственная операция |

Документ / Отчет |

Проводки по учету НДС |

Комментарий |

|

"Поступление товаров и услуг" |

Дебет 19.03 Кредит 60.1 |

|||

Дебет 68.02 Кредит 19.03 |

Предъявление НДС к вычету осуществляется, если не известно, что товар будет реализован на экспорт |

|||

Формирование книги покупок |

"Книга покупок" |

|||

"Реализация товаров и услуг" |

Дебет 19.07 Кредит 19.03 |

|||

"Восстановление НДС" |

Дебет 19.03 Кредит 68.02 |

Документ используется в том случае, если ранее НДС поставщика был принят к вычету; восстановленный НДС отражается в дополнительном листе книги покупок за период, в котором НДС был принят к вычету |

||

Налогоплательщиком получено подтверждение права применения налоговой ставки 0 % |

В табличной части документа в колонке "Событие" выбрать - "Подтверждена ставка 0 %" |

|||

"Формирование записей книги покупок" |

Дебет 68.02 Кредит 19.07 |

|||

Формирование книги покупок |

"Книга покупок" |

Таблица 2

Право применения ставки 0% не подтверждено

Хозяйственная операция |

Документ / Отчет |

Проводки по учету НДС |

Комментарий |

|

Поступление товара (ставка 18 %) |

"Поступление товаров и услуг" |

Дебет 19.03 Кредит 60.1 |

||

НДС поставщика предъявлен к вычету |

"Формирование записей книги покупок" |

Дебет 68.02 Кредит 19.03 |

Предъявление НДС к вычету осуществляется, если не предполагается реализация на экспорт |

|

Формирование книги покупок |

"Книга покупок" |

|||

Реализация товара на экспорт (ставка 0 %) |

"Реализация ТМЦ и услуг" |

Дебет 19.07 Кредит 19.03 |

||

Восстановление НДС ранее принятого к вычету |

"Восстановление НДС" |

Дебет 19.03 Кредит 68.02 |

Документ используется в том случае, если ранее НДС поставщика был принят к вычету; восстановленный НДС отражается в дополнительном листе книге покупок за период, в котором НДС был принят к вычету |

|

Налогоплательщиком не получено подтверждение права применения налоговой ставки 0 % |

"Подтверждение нулевой ставки НДС" |

Дебет 68.22 Кредит 68.02 |

В табличной части документа в колонке "Событие" выбрать - "Не подтверждена ставка 0 %", в колонке "Ставка НДС" выбрать соответствующую ставку НДС для начисления налога. На закладке "Дополнительно" указать статью прочих расходов |

|

Начисление НДС |

"Формирование записей книги продаж" |

В документе установить флаг "По реализации со ставкой 0%" |

||

Формирование книги продаж |

"Книга продаж" |

На панели отчета установить флаг "формировать дополнительные листы" |

||

Предъявление суммы НДС к вычету |

"Формирование записей книги покупок" |

Дебет 68.02 Кредит 19.07 |

В документе установить флаг "Предъявлен к вычету НДС 0 %" |

|

Формирование книги покупок |

"Книга покупок" |

На панели отчета установить флаг "формировать дополнительные листы" |

Пример 1. Подтверждение на право применения ставки НДС 0 % получено

Организация ООО "РМС" осуществляет реализацию товара, в т. ч. на экспорт. 15 февраля 2008 года была реализована партия товара на экспорт. 15 июля 2008 года получено подтверждение на право применения ставки НДС 0 %.

ООО "РМС" приобретена партия товара на общую сумму 5 000 000 руб. (в т. ч. НДС 18 % - 763 711,86 руб.). 15 февраля 2008 года партия товара реализована на экспорт.

Для отражения факта реализации товара используется документ "Реализация товаров и услуг (главное меню Продажа -> Реализация товаров и услуг).

В табличной части документа при реализации на экспорт в колонке "% НДС" установить значение - 0 %.

При проведении документа формируются проводки:

Дебет 90.02.1 Кредит 41.01 - списана себестоимость товара; Дебет 19.07 Кредит 19.03 - отражен НДС при реализации по ставке НДС 0 %; Дебет 62.01 Кредит 90.01.1 - отражена выручка от реализации товара; Дебет 62.01 Кредит 62.01 - зачтен аванс от покупателя (проводка формируется в случае перечисления предоплаты от покупателя за товар).

В соответствии с пунктом 3 статьи 172 НК РФ суммы НДС, предъявленные поставщиком, по товарам, реализованным по ставке НДС 0 %, могут быть предъявлены к вычету после подтверждения права применения нулевой ставки.

Подтверждение права применения должно быть получено налогоплательщиком в течение 180 дней с момента реализации.

В том случае, если НДС, предъявленный поставщиком, был ранее принят к вычету, то по факту реализации партии товара на экспорт, необходимо провести операцию по восстановлению НДС. Документ заполняется автоматически, если есть суммы к восстановлению.

Дебет 19.03 Кредит 68.02 - восстановлен НДС, ранее принятый к вычету.

Восстановленные суммы НДС отражаются на дополнительном листе книги покупок за период, в котором НДС был принят к вычету. Для этого в документе "Восстановление НДС" необходимо установить флаг "Запись доп. листа" и указать в соответствующей колонке корректируемый период, а при формировании отчета "Книга покупок" установить флаг "формировать Дополнительные листы" и установить период (за текущий или корректируемый).

В случае, если НДС поставщика ранее к вычету не принимался - документ "Восстановление НДС" не используется.

Факт получения подтверждения права применения нулевой ставки регистрируется в системе документом "Подтверждение нулевой ставки НДС" (главное меню Продажа -> Ведение книги продаж -> Подтверждение нулевой ставки НДС). По кнопке "Заполнить" в табличную часть документа вносятся данные обо всех операциях по реализации с применением ставки НДС 0 %. По условиям примера, в табличной части документа отразятся данные по партии товара, реализованного на экспорт 15 февраля 2008 года (см. рис. 1).

Рис. 1

В колонке "Событие" для подтверждения права необходимо выбрать значение "Подтверждена ставка 0%" (по умолчанию система сама определяет данное значение, при необходимости пользователь редактирует значение этой колонки).

При проведении документ не формирует проводок по подтверждению ставки 0 %.

Для отражения в Книге покупок сумм НДС, предъявленных поставщиком по товарам, реализованным по ставке 0 %, необходимо воспользоваться документом "Формирование Книги покупок" (главное меню Покупка -> Ведение книги покупок -> Формирование книги покупок).

Документ имеет два режима:

- принятие НДС к вычету по ценностям, используемым для операций, облагаемых НДС по ставкам 18 %, 10 % и т. п., кроме ставки 0 %;

- принятие НДС к вычету по ценностям, использованным для операций, облагаемых НДС по ставке 0 %.

Выбор режима осуществляется при помощи флага "Предъявлен НДС к вычету 0%" - если он установлен, используется режим, связанный с применением ставки НДС 0 % по реализации. Заполнение документа осуществляется автоматически по кнопке "Заполнить" - см. рис. 2.

Рис. 2

При проведении документ формирует проводки:

Дебет 68.02 Кредит 19.07 - предъявлен НДС к вычету.

Для формирования Книги покупок используется отчет "Книга покупок" (главное меню Покупка -> Ведение книги покупок -> Книга покупок).

Пример 2. Подтверждение на право применения ставки НДС 0 % в течение 180 дней не получено

Организация ООО "РМС" осуществляет реализацию товара, в т. ч. на экспорт. 15 февраля 2008 года была реализована партия товара на экспорт. В течение 180 дней организацией не получено подтверждение на право применения ставки НДС 0 %.

При невозможности подтверждения применения ставки НДС 0 %, налогоплательщик обязан начислить НДС по реализации. Для этой цели используется документ "Подтверждение нулевой ставки НДС". На закладке "Документы реализации" в колонке "Событие" выбрать значение - "Не подтверждена ставка 0%". Определение суммы НДС зависит от выбранного варианта начисления НДС в "Учетной политике организаций".

Для определения суммы НДС возможно использование двух вариантов (см. рис. 3):

- НДС выделяется с выручки;

- НДС рассчитывается сверху.

Рис. 3

В связи с тем, что в НК РФ четко не установлен порядок начисления НДС при невозможности подтверждения правомерности применения ставки НДС 0 %, то выбор варианта начисления НДС предоставлен на усмотрение пользователя.

На закладке "Дополнительно" следует указать статью прочих расходов.

При проведении документ формирует проводки:

Дебет 68.22 Кредит 68.02 - начислен НДС по реализации; Дебет 91.02 кредит 68.22 - списана сумма НДС на расходы.

Сумма начисленного НДС должна быть отражена в книге продаж - для этого необходимо воспользоваться документом "Формирование Книги продаж", указав в соответствующих колонках корректируемый период и необходимость отражения данной операции на дополнительном листе книги продаж.

Сумма предъявленного НДС к вычету должна быть отражена в книге покупок - для этого необходимо воспользоваться документом "Формирование Книги покупок".

При заполнении Декларации по НДС суммы налога по ставке 0 % разделяются по кодам операций. Заполнение данных с распределением по кодам осуществляется вручную.

Продажа товара на экспорт в 1С 8.3 подразумевает реализацию товара со ставкой НДС 0%.

Чтобы получить такую возможность в программе 1С Бухгалтерия, нужно сделать небольшую настройку.

Данную настройку нужно произвести в Учетной политике организации. Заходим в справочник «Организации» (меню «Главное» – далее «Организации»), далее выбираем нужную организацию и нажимаем на ссылку вверху окна «Учетная политика».

Если на текущий год Учетная политика уже задана, нужно зайти в нее. Если на новый период (год) Учетная политика еще не установлена, соответственно, создаем новую.

Нажимаем кнопку «Создать». Откроется окно создания Учетной политики. Нам потребуется раздел настройки налогов и отчетов. Ссылка на него находится внизу окна:

Сохраняем настройки. Теперь у всех документов, связанных с учетом НДС, в табличной части появится колонка для выбора способа учета.

Поступление товара, предназначенного для экспорта.

Создадим новый (Главное меню «Покупки» – «Поступление (акты, накладные)».

Выберем «Контрагента» и добавим товар в табличную часть. Установим в колонке « » значение «Блокируется до подтверждения 0%». Этот способ учета означает, что товар приобретается для экспорта и вычет НДС может быть произведен только в случае подтверждения или не подтверждения реализации на экспорт.

И нажимаем «Провести». Проводки пока не отличаются от проводок обычного поступления:

Реализация товаров на экспорт

Создадим расходную накладную (Главное меню «Продажи» – «Реализация (акты, накладные)».

Заполняем реквизиты шапки и строки табличной части. Ставку НДС выбираем 0%. В договоре с контрагентом указываем валюту расчетов:

Получите 267 видеоуроков по 1С бесплатно:

Получаем вот такой документ:

Теперь нам нужно рассмотреть два варианта дальнейших действий:

- Экспорт подтвержден;

- Экспорт не подтвержден.

Подтверждение экспорта.

По законодательству экспорт необходимо подтвердить не более чем за 180 дней.

Зайдем в меню «Операции», далее в разделе « » выберем ссылку «Регламентные операции НДС». В открывшемся окне нажимаем кнопку «Создать» и выбираем из списка «Подтверждение нулевой ставки НДС». В окне создания нового документа установим дату, допустим, 5.05.2016, и нажмем кнопку «Заполнить». Появится строка с нашей «нулевой» реализацией. В колонке «Событие» будет установлено, что ставка 0% подтверждена:

После проведения документа мы имеем право принять к зачету входящий НДС. Делать это будем при закрытии месяца, а точнее, второго квартала при помощи обработки «Закрытие месяца»:

Сформируем указанную на рисунке операцию:

При нажатии кнопки «Заполнить документ» табличная часть заполняется автоматически. Проводим документ, формируем книгу покупок за 2 квартал и видим, что сумма к вычету отразилась:

Когда экспорт не подтвержден

Допустим теперь, что за 180 дней нам не удалось собрать нужные документы и подтвердить экспорт. В этом случае в 1С 8.3 также создаем регламентный документ «Подтверждение нулевой ставки НДС» (я буду использовать тот же, только распроведу его и изменю дату, например, на 9.08.2016).

Но теперь в столбце «Состояние» нужно указать, что ставка 0% не подтверждена:

В данном случае требуется обязательно заполнить реквизит шапки «Статья прочих расходов», и мы видим, что в колонке «НДС» появилась сумма. При проведении документа программа автоматически создает счет-фактуру.

ПРОГРАММА КУРСА

Урок 1. Законодательные требования к внешнеэкономической деятельности. Валютный контроль – 3 видео Видео 1. Нормативное регулирование. Международный контрактВидео 2. Валютный контроль

Видео 3. Справка о подтверждающих документах

Урок 2. Учет валютных операций. Покупка, продажа валюты. Расчеты по валютному контракту – 3 видео Видео 1. Учет валютных операций

Видео 2. Практика в 1С: Настройка программы

Видео 3. Практика в 1С: Покупка и продажа валюты

Урок 3. Экспорт. Учет экспортного НДС – 6 видео Видео 1. Учет экспортных операций

Видео 2. Учет НДС экспортных операций

Видео 3. Примеры по учету НДС экспортных операций

Видео 4. Раздельный учет НДС

Видео 5. Учет авансовых платежей при экспорте

Видео 6. Практика в 1С: Учет экспортных операций

ИТОГОВОЕ ТЕСТИРОВАНИЕ

Ботова Елена Витальевна

- Аттестат ПрофбухгалтераArray ( => 11830 => Ботова Елена Витальевна => 41903 => Array ( =>

Ботова Елена Витальевна

- Профессиональный преподаватель-практик

- Аттестат Профбухгалтера

- Сертификат 1С «Профессионал»

- Член ассоциаций: «Международная ассоциация сертифицированных бухгалтеров», «Ассоциация профессиональных бухгалтеров России

- Квалификация по специализации «Международная система GAAP»=> HTML) => 537835 => Array ( => => HTML) => 538321)

Для поступления требуется: - Диплом (Высшее образование или среднее специальное)

*Внимание! Если у Вас диплом на иностранном языке, в соответствии с 273 ФЗ "Об образовании" ст. 107, требуется перевод диплома на русский язык.

- ПаспортПо окончании курса Вы получите: - Удостоверение о повышении квалификации

- ВНИМАНИЕ! В связи с вступлением в силу с 01 июля 2016 года закона о профстандартах , рекомендуем пройти курс профессиональной переподготовки "Бухгалтерский учет и налогообложение с применением программы 1С: Бухгалтерия. Аудит и анализ деятельности предприятия" /

- Налогообложение. Составление налоговой и бухгалтерской отчетности 2016 + 1С 8.3 /

- Учет заработной платы и кадров 2016 + 1С ЗУП 8.2 /

- Бухучет валютных операций (ВЭД) + 1С 8.3 /

Наличие недостаточного уровня осведомленности относительно правильного оформления операций с валютой, большое количество нормативно-правовой документации для регуляции внешнеэкономической деятельности предприятий, могут повлечь за собой множество нарушений в отрасли ВЭД. Поэтому, если у вас в планах ведение внешнеэкономической деятельности, или вы уже начали работу, наше принесет вам большую пользу.

В курсе будут рассмотрены особенности оформления в таможенных пунктах операций экспорта-импорта, какие возможные формы работы с нерезидентами РФ, наличие ограничений законодательного характера при расчетах, связанных с внешнеэкономической деятельностью. Не остается в стороне и практическое использование схем, работающих в ВЭД — комиссионные договора, примеры оффшорных оформлений операций, работы с инвестиционными пакетами. Бухгалтера получают возможность ознакомиться с главными принципами учета, налогов, связанных с внешнеэкономическими операциями, как отображается процесс купли-продажи валюты, курсовые разницы и другие всевозможные тонкости, которые возникают при работе в этой отрасли.

Дистанционное обучение оформления операций по экспорту товаров и услуг 1с 8.2/8.3 имеет ряд важных преимуществ. К ним можно отнести не только отсутствие личного присутствия на семинарских занятиях, а и другие немаловажные аспекты:

- Индивидуальный подход к каждому из слушателей специализированного курса. Если проводится дистанционные курсы для сотрудников организаций, которые занимаются ведением внешнеэкономической деятельности, занятия в форме семинаров для большого количества заинтересованных лиц будут нецелесообразными. Использование такого подхода может приносить результат лишь тогда, когда есть необходимость обсудить недавно принятые законодательные акты, которые будут касаться каждого предпринимателя. Наш семинар рассчитан на отдельные небольшие группы сотрудников отрасли. Такой подход к обучению может гарантировать, что каждый человек получит ответы именно на те вопросы, которые его интересуют, в которых было трудно разобраться в самостоятельном порядке для повышения эффективности деятельности его предприятия.

- Все консультанты — опытные специалисты, настоящие профессионалы, посвятившие сфере ВЭД не один год. Их работа направлена на практическое использование новой информации. Они помогут вам разобраться в том, как на практике использовать теоретические материалы для незамедлительного пользования полученными знаниями.

В программу курса входит информация о:

- Законодательных требованиях к ВЭД и контроле валюты.

- Учете операций с валютой, ее покупке и продаже, расчеты согласно с валютными контрактами.

- Практика в 1с: как настроить программу, вводить операции, связанные с покупками/продажами валют; вводные операции по переоценкам, расчетам поставщиков. Грамотный специалист поможет освоить вам все тонкости работы с ПО.

- Экспорте и всем, что связано с учетом НДС в этой отрасли экономической деятельности.

Как провести реализацию товара на экспорт в 1С 8.3 и подтвердить нулевую ставку НДС

Предположим, организация ООО «ОПТИКА» 04.07.2016г. приобрела у поставщика ООО «Снабжение» 5 штук телескопов 458/1900 на общую сумму 2 065 000,00 руб., в т.ч. НДС 315 000,00 руб., для последующей реализации на экспорт.

Организация ООО «ОПТИКА» согласно договору:

- 07.2016г. отгрузила иностранному покупателю «TECNO» телескоп 458/1900 в количестве 3 штук на общую сумму 19 050,00 USD;

- 07.2016г. отгрузила покупателю ТОО «ВЕСНА» телескоп 458/1900 в количестве 2 штук на общую сумму 800 000,00 руб.

Согласно условиям договора:

- Покупатель «TECNO» перечислил аванс в размере 50% от общей стоимости товара;

- Покупатель ТОО «ВЕСНА» перечислил аванс в размере 300 000,00 руб.

После получения товара:

- Покупатель «TECNO» 03.08.2016г. расплатился полностью с поставщиком;

- Покупатель ТОО «ВЕСНА» 11.08.2016г. расплатился полностью с поставщиком.

Шаг 1. Настройка учета НДС

Настраиваем ведение учета НДС в 1С 8.3: раздел Главное – Настройки – Налоги и отчеты , как показано на рисунке:

Шаг 2. Настройка параметров учета

Учет сумм НДС по приобретенным ценностям: переходим в раздел Администрирование – Настройки программы – Параметры учета – гиперссылка Настройка плана счетов – гиперссылка По контрагентам, счетам-фактурам полученным и способам учета , настраиваем как показано ниже на рисунке:

Шаг 3. Приобретение товара у поставщика

Создадим документ Поступление (акт, накладная) в разделе Покупки – Покупки – Поступление (акт, накладная) .

Заполним шапку документа:

- В строчке Расчеты указываем счет 60.01, счет 60.02, зачет аванса автоматически, НДС сверху;

- Остальные строчки заполняем, как показано ниже на рисунке.

- В колонке Номенклатура указываем наименование товара;

- В колонке Количество указываем количество приобретаемого товара;

- В колонке %НДС указываем ставку НДС;

- В колонке Цена указываем цену приобретения товара;

- Колонки Сумма, НДС, Всего рассчитываются автоматически;

- В колонке Счет учета вводим счет 41.01;

- В колонке Счет учета НДС указываем счет 19.03;

- В колонке Способ учета НДС указываем Принимается к вычету (согласно п.10 ст.165 НК РФ в ред. закона № 150-ФЗ);

- Используя гиперссылку Зарегистрировать, создадим документ Счет-фактура полученный:

Результат движения документа:

Откроем документ Счет-фактура полученный в разделе Покупки – Покупки – Счета-фактуры полученные , который сформировали на основании документа Поступление (акт, накладная). Данный документ заполняется автоматически:

Следует учесть, что в строчке Код вида операции указан код 01. Если товар приобретен из стран ЕАЭС, то в строчке Код вида операции вводим код 19:

Движение документа после проведения:

Шаг 4. Регистрация счета-фактура полученного по приобретенным товарам

Создадим документ Формирование записей книги покупок в разделе :

Документ заполним автоматически, применив кнопку Заполнить:

Проводки, полученные после проведения документа:

Сформируем Книгу покупок в разделе Покупки – НДС – Книга покупок :

Шаг 5. Выписываем счет на оплату покупателю «TECNO»

Создадим документ Счет покупателю в разделе :

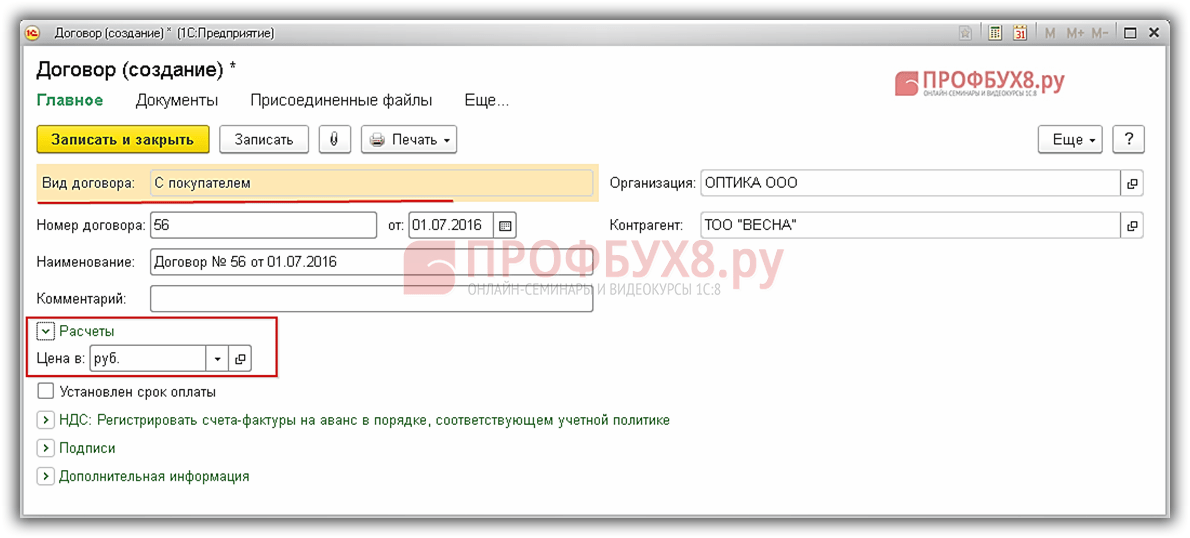

- В строчке Договор указываем договор поставки заключенный с покупателем. Образец договора показан на рисунке:

Шапку документа заполняем как показано ниже на рисунке.

Заполним в документе табличную часть:

- В колонке % НДС указываем 0%;

Шаг 6. Поступление аванса от покупателя «TECNO»

На основании документа Счет на оплату в разделе Продажи – Продажи – Счета покупателям, сформируем документ Поступление на расчетный счет:

сумму аванса 19 050,00 * 50 / 100 = 9 525,00 USD:

Посмотрим проводки, полученные после проведения документа:

- Сумму поступившего аванса видим в рублях: 9 525,00 * 64,6304 = 615 604,56 руб.

- Курс валюты на 07.07.2016г.: 1$ = 64,6304 руб.:

Шаг 7. Отгрузка товара покупателю «TECNO»

Продажи – Продажи .

Заполним шапку документа:

- В строчке Банковский счет указываем валютный счет организации;

- В строчке Расчеты указываем счет 62.21, счет 62.22, зачет аванса автоматически;

- В строчке Цены в документе указываем курс валюты на день реализации;

- Остальные поля шапки заполняем, как показано ниже на рисунке:

Заполним табличную часть документа:

- В колонке Счет учета указываем счет 41.01;

- В колонке Счет доходов указываем счет 90.01.1;

- Остальные колонки заполняем, как показано на рисунке.

- Используя гиперссылку Выписать счет-фактуру, формируем документ Счет-фактура выданный:

Проводки, полученные после проведения документа, рассмотрим более подробно:

- Первая проводка Дт 90.02.1 Кт 41.01 показывает общую сумму себестоимости проданного товара (3 * 350 000,00);

- Вторая проводка Дт 62.22 Кт 62.21 показывает сумму зачтенного аванса покупателя (9 525,00 * 64,6304);

- Третья проводка Дт 62.21 Кт 90.01.1 показывает общую сумму реализации в рублях (9 525,00 * 64,2488 + 9 525,00*64,6304).

В соответствии с абз.3 п.9 ПБУ 3/206 и ст.316 НК сумма реализации в бухгалтерском учете и в налоговом учете отражается в рублях по курсу ЦБ на дату отгрузки:

На рисунке видим, что:

- В колонке Вид движения указывается Приход для формирования книги продаж;

- В колонке Сумма без НДС указана сумма в рублях по курсу ЦБ РФ на дату отгрузки товаров (19 050,00 * 64,2488), согласно п.3 ст.153 НК РФ:

Откроем счет-фактуру в разделе Продажи – Продажи – Счета-фактуры выданные , который был сформирован на основании документа Реализация (акт, накладная). Данный документ заполняется автоматически.

Согласно п.7 ст.169 НК РФ, сумма в счете-фактуре может быть отражена в иностранной валюте:

Шаг 8. Поступление оплаты за реализованный товар от покупателя «TECNO»

На основании документа Счет на оплату: раздел Продажи – Продажи – Счета покупателям , формируем документ Поступление на расчетный счет:

Проводки, полученные после проведения документа, рассмотрим более подробно. Курс валюты ЦБ РФ на день оплаты 03.08.2016г. – 1$ = 66,8816:

- Первая проводка Дт 62.21 Кт 91.01 показывает курсовую разницу на дату отгрузки и на дату оплаты (9 525,00 * 66,8816 – 9 525,00 * 64,2488);

- Вторая проводка Дт 52 Кт 91.01 показывает курсовую разницу в результате перерасчета на валютном банковском счете в USD (9 525,00 * 66,8816 – 9 525,00 * 64,6304);

- Третья проводка Дт 52 Кт 62.21 показывает сумму оплаты в рублях (9 525,00 * 66,8816):

Шаг 9. Выписываем счет на оплату покупателю ТОО «ВЕСНА»

Создадим документ Счет покупателю в разделе Продажи – Продажи – Счета покупателям :

- В строчке Контрагент указываем наименование покупателя;

- В строчке Договор указываем договор поставки, заключенный с покупателем. Образец договора показан на рисунке:

Шапку документа заполняем, как показано ниже на рисунке.

Заполним в документе табличную часть:

- В колонке Наименование указываем наименование товара, которое реализуем;

- В колонке Количество указываем количество реализуемого товара;

- В колонке Цена указываем цену реализации;

- В колонке % НДС указываем нулевую ставку НДС;

- Колонки Сумма и Всего рассчитываются автоматически:

Шаг 10. Поступление аванса от покупателя ТОО «ВЕСНА»

На основании документа Счет на оплату сформируем документ Поступление на расчетный счет.

Документ Поступление на расчетный счет: раздел Банк и касса – Банк – Банковские выписки – Поступление , заполняется автоматически. В строчке Сумма указываем сумму аванса. В нашем примере аванс равен 300 000,00 руб.:

Проводки, полученные после проведения документа:

Согласно ст.154 НК РФ и п.1 ст.164 НК РФ сумма аванса, которая облагается по налоговой ставке 0%, не включается в налоговую базу. Следовательно, продавец имеет право не составлять счет-фактуру.

Шаг 11. Отгрузка товара покупателю ТОО «ВЕСНА»

Создадим документ Реализация (акт, накладная) в разделе Продажи – Продажи .

Заполним шапку документа:

- В строчке Расчеты указываем счет 62.01 и счет 62.02, зачет аванса автоматически;

- Остальные строчки заполняем как показано ниже на рисунке.

Заполним в документе табличную часть:

- В колонке Номенклатура указываем наименование товара. Образец создания карточки показан на рисунке:

- Остальные колонки заполняем как показано ниже на рисунке;

- Используя гиперссылку Выписать счет-фактуру, формируем документ Счет-фактура выданный:

Проводки, полученные после проведения:

- Первая проводка: Дт 90.02.1 Кт 41.01 показывает общую сумму себестоимости продукции;

- Вторая проводка: Дт 62.02 Кт 62.01 показывает сумму зачисленного аванса покупателя;

- Третья проводка: Дт 62.01 Кт 90.01.1 показывает общую сумму реализации:

Результат движения документа:

Откроем документ Счет-фактура выданный, используя гиперссылку на созданный документ. Данный документ заполняется автоматически:

Согласно пп.15 п.5 ст.169 НК РФ в ред. Закона №150-ФЗ с 01.07.2016г. в счете-фактуре выданный указываем код видов товаров в соответствии с ТН ВЭД.

Так как не было изменений в форме и правилах заполнения счета-фактуры выданный (постановление Правительства РФ от 26.12.2011г. №1137), код ТН ВЭД выводится в графе 1, через запятую после наименования товара:

Шаг 12. Поступление оплаты за реализованный товар от покупателя ТОО «ВЕСНА»

На основании документа Счет на оплату создаем документ Поступление на расчетный счет. Раздел Банк и касса – Банк – Банковские выписки – Поступление , заполняется автоматически. В строчке Сумма указываем оставшуюся сумму. В нашем примере 500 000,00 руб.:

Проводки, полученные после проведения документа:

Шаг 13. Подтверждение применения нулевой ставки НДС

Создадим документ Подтверждение нулевой ставки НДС в разделе Операции – Закрытие периода – Регламентные операции НДС :

Для заполнения таблицы документа применим кнопку Заполнить.

Обратите внимание, что в колонке Событие указывается Подтверждена ставка 0%:

На рисунках видим какие записи делаются в регистрах после проведения документа в 1С 8.3:

НДС по реализации 0%:

НДС с Продажи :

Шаг 14. Книга продаж

Сформируем Книгу продаж в разделе Отчеты – НДС – Книга продаж или раздел Продажи – НДС – Книга продаж :

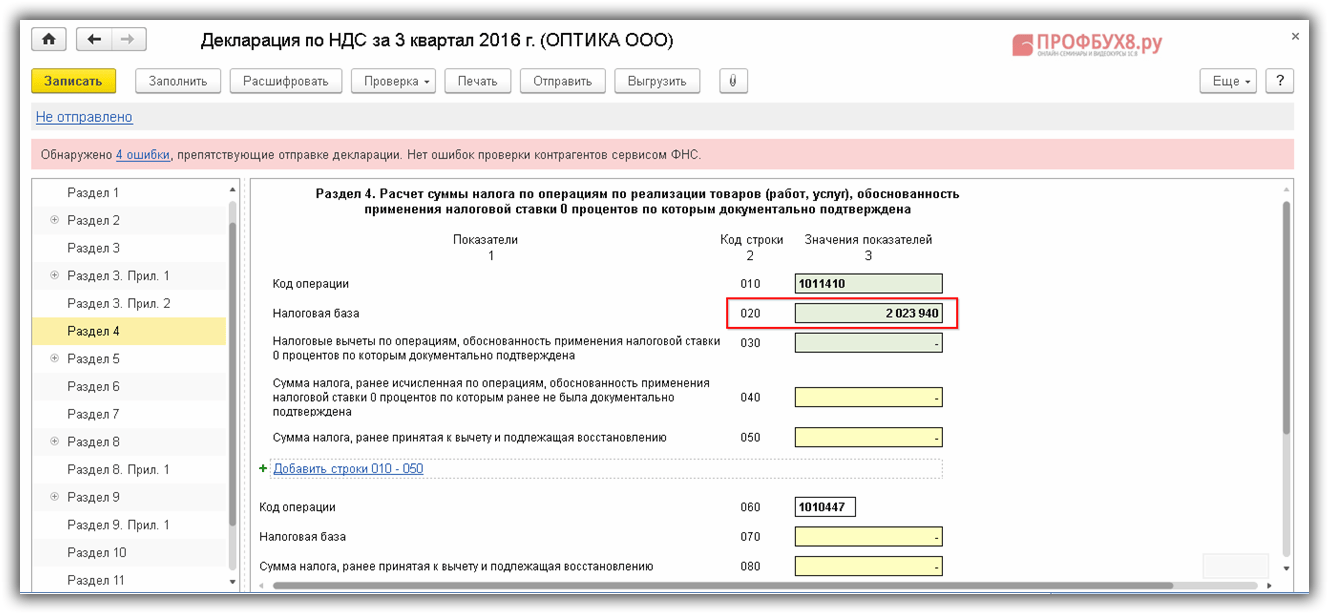

Шаг 15. Декларация по НДС

Создадим документ Декларация по НДС в разделе Отчеты – 1С-Отчетность – Регламентированные отчеты :

После выбора отчета появиться дополнительное окно. Образец заполнения показан на рисунке:

Используя кнопку Создать, сформируем отчет. Порядок заполнения налоговой декларации по НДС, утвержден приказом ФНС России от 29.10.2014г. №ММ-7-3/558.

По отчету видим, что заявленная к вычету сумма НДС указана в разделе 3 по строчке 120 и совпадает с суммой указанной в Книге покупок:

По отчету видим, что сумма, указанная в разделе 4 по строчке 020 (Налоговая база), совпадает с суммой указанной в Книге продаж:

Шаг 16. Проверка счета 19

Сформируем оборотно-сальдовую ведомость по счету 19 в разделе Отчеты – Стандартные отчеты – Оборотно-сальдовая ведомость по счету . По отчету видим, что счет 19 закрыт:

Разобраться с тем, где какие документы и справочники находятся, какие действия программа предпринимает автоматически, а какие вам придется делать самостоятельно, как настроить программу «под себя», какой порядок оформления документов и регламентной отчетности действует в 1С 8.3 – Вам поможет наш . Подробнее о курсе смотрите в следующем видео:

Поставьте вашу оценку этой статье:

Налоговым кодексом РФ установлена ставка НДС 0% для экспортируемых товаров, услуг и работ.

Обратите внимание, что ставка 0% не является льготой. Это такое же обязательство, как и уплата ставки в 10 или 18%.

Ставка может быть подтверждена (для этого предстоит собрать предписанный пакет документов) или нет, но контрагенту в любом случае выставляется счет-фактура по нулевой ставке.

Разберем поэтапно, как оформляются продажи и оказание услуг на экспорт в . В общем случае порядок действий при работе с зарубежными контрагентами выглядит следующим образом:

- Шаг 1: Необходимо определить учетную политику предприятия

- Шаг 2: Поставить на приход товары, которые потом будут отправлены на экспорт

- Шаг 3: Провести реализацию товара или услуги на экспорт

- Шаг 4: Подтвердить операцию по нулевой ставке

- Шаг 5: Внести корректные данные в книги покупок и продаж

Настройка политики учета

Для настройки учетной политики организации по НДС в 1С предназначен специальный пункт, который содержит раздел «НДС» в «Настройке налогов и отчетов» в учетной политике организации. Здесь требуется указать, что ведется раздельный учет по ставкам НДС:

Если учетная политика предприятия изменена, нужно перепровести заново все документы.

Поступление и реализация товара по нулевой ставкеНастройка учетной политики с раздельным учетом по ставке НДС позволяет менять в документах поступления товаров и услуг ставку НДС для данной операции. Для этого в табличной части документа появляется соответствующее поле. Пока не собран пакет документов, который обосновывает ставку 0%, в колонке выбирается значение «Блокируется до подтверждения 0%»:

Если мы приобрели товар со ставкой НДС 18%, а продавать будем на экспорт по ставке 0%, то уплаченный нами налог будет компенсирован после подтверждения нулевой ставки. До тех пор на всех счетах НДС будет блокироваться.

Товар оприходован на склад, теперь можно приступить к его реализации (или оформлению реализации услуги). В 1С: Бухгалтерия 8.3 документ реализации создается обычным способом, с той лишь разницей, что выбирается ставка НДС 0% и устанавливается иностранная валюта, в которой будет производится расчет с покупателем:

Эта же валюта должна быть отражена в договоре контрагента:

Обязательно выписывается счет-фактура, в котором должен быть отражен нулевой НДС по сделке.

При завышении НДС (например, вы ошибочно выставили счет с 18%), получить вычет не удастся, так как решение по возмещению вычета принимается по итогам камеральной проверки со стороны налогового органа. В ходе проверки проверяется не только экспортер, но и все его контрагенты, принимавшие участие в сделках с нулевым НДС.

Таким образом, экспортная продажа (оказание услуг) правильно оформлены, и начался установленный законом 180-днейный срок, в течение которого нужно подтвердить правомерность ставки 0%.

Завершение процедуры продажи на экспортЗавершающими действиями при реализации товаров и услуг на экспорт в 1С 8.3 являются отражение подтверждения нулевой ставки и заполнение книг покупок и продаж. Перечень документов, необходимых для подтверждения регламентируется налоговым законодательством. Как только все документы в наличии, можно приступать к их оформлению в 1С.

Для этого в программе есть соответствующие разделы:

Для начала заполняется форма «Подтверждение нулевой ставки НДС». К ней можно перейти из помощника по учету НДС:

Перечень документов реализации с нулевой ставкой формируется на основании документов продажи. В открывшемся списке выбирается реализация, по которой есть все нужные документы. В столбце «Событие» устанавливается текущий статус – в нашем случае «Подтверждена ставка 0%». После выбора события, документ проводится, для уверенности можно проанализировать движение по регистрам учета НДС:

Как только подтвердилась нулевая ставка, в сведения автоматически вносятся в книги покупок и продаж. Это можно увидеть, если сформировать данные книги:

Отметим, что для получения вычета от налогового органа на расчетный счет, необходимо обратиться с заявлением. Чтобы ускорить возврат средств, заявление можно подать вместе с пакетом документов для подтверждения нулевой ставки.

Если теперь проверить проводки, то в них отразится, что НДС за покупки по нулевой ставке принят к вычету:

Если по каким-то причинам вы не смогли или не захотели подтверждать нулевую ставку НДС (напоминаем, что даже в этом случае покупателю выставляется счет-фактура с нулевым НДС), то порядок действий в 1С будет несколько иным.

НДС в такой ситуации относится на общие расходы и списывается через форму подтверждения нулевой ставки:

Указывается статья прочих расходов, при этом обязательно регистрируется счет-фактура с последующим отражением в книге продаж.