Рейтинг пифов. Обзоры лучших пифов россии для надежного инвестирования

Паевые инвестиционные фонды постепенно становятся реальной альтернативой банковским вкладам

Фото: Fotolia/kozirsky

Популярность паевых фондов растет месяц от месяца. Октябрь стал рекордным для управляющих по объему привлечения средств частных инвесторов. В основном граждане несут деньги в фонды облигаций. Управляющие рекомендуют обратить внимание на более агрессивные стратегии.

Из вкладчиков в пайщики

С начала года частные инвесторы уже вложили в ПИФы более 54 млрд рублей, причем основной приток обеспечили фонды облигаций (свыше 60 млрд рублей), свидетельствуют данные Национальной лиги управляющих(НЛУ). Сальдо фондов акций отрицательное: в январе - октябре пайщики забрали из них 2,6 млрд рублей, сейчас там сосредоточено 38,8 млрд рублей частных инвесторов.

Вкладывать в акции граждане начали только с начала лета. В июне они принесли в ПИФы акций более 900 млн рублей, в прошлом месяце - 320 млн. Однако приток в фонды, инвестирующие в акции, по-прежнему заметно отстает от фондов облигаций, в которые только в октябре, по предварительным данным НЛУ на 1 ноября, пайщики вложили 8,48 млрд рублей.

«В октябре индекс ММВБ несколько снизился, тогда как отраслевые фонды, как и фонды облигаций, показывали положительную доходность. На этом фоне пайщики ребалансируют портфели в пользу более перспективных стратегий», - поясняет начальник управления продаж и маркетинга УК «Райффайзен Капитал» Константин Кирпичев.

По словам директора департамента управления активами УК «Альфа-Капитал» Виктора Барка, граждане выбирают фонды облигаций, поскольку им понятна эта стратегия. «Инфляция замедляется, ЦБ будет снижать ключевую ставку. Рыночные доходности, соответственно, будут снижаться, а цены облигаций - расти. И хотя ожидаемая доходность на горизонте 12 месяцев в облигациях за год существенно снизилась, она все еще близка к двузначному числу», - говорит финансист.

Топ-10 ПИФов по объемам привлечения в январе - октябре 2017 года

| Объем привлеченных средств, млн рублей |

|||

| 16 320,6 |

|||

Источник: НЛУ

«В октябре больше половины наших клиентов выбрали фонды облигаций. Это связано с ужесточением политики ЦБ в отношении банков и снижением ключевой ставки», - говорит руководитель департамента развития бизнеса УК «Атон» Евгений Никитин. По его словам, клиенты ищут альтернативу банковским депозитам.

Председатель совета директоров УК «ВТБ Капитал Управление активами» Владимир Потапов говорит, что дополнительным стимулом для пайщиков является инвестиционный налоговый вычет, позволяющий клиентам с долгосрочным горизонтом инвестирования от трех лет рассчитывать на вычет из налогооблагаемой базы до 3 млн рублей в год. «Таким образом, для большинства инвесторов данный продукт можно назвать свободным от налогов», - заключает он.

Приток в фонды обеспечивается за счет банковских вкладов. Чем быстрее банки снижают процентные ставки, тем больше разочарованных клиентов. В августе - сентябре только со счетов Сбербанка граждане забрали 85 млрд рублей, больше потерял только банк «ФК Открытие» - 150 млрд рублей. Правда, для лидера рынка, Сбербанка, этот отток выглядит как погрешность. Однако масштабы привлечения новых вкладов у него заметно снизились. С начала года портфель вкладов крупнейшего банка страны вырос всего на 196 млрд рублей (данные на 1 октября 2017 года), тогда как за аналогичный период прошлого года он привлек в 2,5 раза больше.

Надежность против доходности

С точки зрения доходности выбор фондов облигаций гражданами выглядит вполне оправданным. По данным Национальной лиги управляющих, средневзвешенная доходность открытых ПИФов облигаций в январе - сентябре составила 7,05%, тогда как доходность фондов акций - 6,41%. Чуть больше управляющие заработали для пайщиков смешанных фондов, но и они отстают от облигационных - 6,9%.

Впрочем, если судить по лидерам, лучшие по доходности фонды облигаций все-таки существенно уступают ПИФам, вкладывающим в акции. Так, например, доходность фонда «Финансист» компании БФА с начала года - 13,54%, а у фонда облигаций УК «Атон» - 9,96%. В то же время лучшие по этому показателю фонды акций уже принесли своим вкладчикам свыше 20%. Лучший по доходности - ПИФ «Сбербанк - Глобальный Интернет» под управлением УК «Сбербанк Управление Активами», который заработал свыше 35%. В портфеле фонда акции и расписки таких компаний, как «Яндекс», QIWI, Amazon, Baidu, Mail.ru, Tencent. Почти треть активов фонда при этом размещается в денежных средствах.

Топ-10 ПИФов по доходности в январе - октябре 2017 года

| Доходность |

|||

2016 год закончился и я традиционно подвожу финансовые итоги года. Всем своим читателям и клиентам я желаю в наступившем году финансового благополучия и процветания. Пусть он порадует вас приятными событиями, сделает вас счастливее и успешнее.

В этой статье я подведу краткие итоги года, на чем можно было заработать и потерять деньги в 2016 году, напомню о самых важных событиях и новостях прошедшего периода и расскажу, какие нововведения ждут нас в будущем.

Российский индекс ММВБ в 2016 году вырос с 1761 пункта до 2232, то есть увеличился на 26,7%. В этом году индекс обновил свой исторический максимум, предыдущий рекорд держался аж с 2007 года. Индекс голубых фишек немного отстал, его доходность составила 24,2%. Зато долларовый индекс РТС за счет укрепления рубля показал доходность в 52,2%.

Среди секторов наибольшую доходность принесли секторы транспорта и электроэнергетики.

Среди лидеров роста Аэрофлот и множество акций электроэнергетики: Россети, ФСК, Мосэнерго, Ленэнерго и другие.

В 2016 году ЦБ РФ снизил ключевую ставку с 11% до 10%, что сказалось на снижении доходности облигаций. Текущая доходность к погашению российских облигаций находится в диапазоне 8-13%. Доходность совокупного индекса государственных ценных бумаг за 2016 год составила 14,9%, муниципальных 11,5%, корпоративных 10,6%.

Ставки по банковским вкладам тоже снизились.

Если в январе можно было открыть вклад на год со ставкой около 9,5%, то в декабре 2016 года средняя ставка составляет уже около 7,5%, ставки по валютным вкладам сейчас около 1-2% и даже ниже. В банках на депозитах скопилось много денег, которые не находят большого спроса у заемщиков. Это не способствует тому, что банки предлагают высокие ставки стремясь привлечь деньги вкладчиков. Поэтому в 2017 году можно ожидать дальнейшего снижения ставок по вкладам.

Ставки по банковским вкладам тоже снизились.

Если в январе можно было открыть вклад на год со ставкой около 9,5%, то в декабре 2016 года средняя ставка составляет уже около 7,5%, ставки по валютным вкладам сейчас около 1-2% и даже ниже. В банках на депозитах скопилось много денег, которые не находят большого спроса у заемщиков. Это не способствует тому, что банки предлагают высокие ставки стремясь привлечь деньги вкладчиков. Поэтому в 2017 году можно ожидать дальнейшего снижения ставок по вкладам.

ЦБ РФ за 2016 год отозвал 97 банковских лицензий . Самой нашумевшей историей стал случай с Внешпромбанком, в котором хранили деньги некоторые чиновники, госкомпании и известные люди. На момент отзыва он занимал 30-е место по размеру активов. Дыра в банке составила более 200 млрд. рублей. Из крупных и известных банков с проблемами столкнулись банк «Пересвет», принадлежащий РПЦ, и квазигосударственный «Татфондбанк». Эти события еще раз подтверждают, что сейчас к выбору банка, как и к банковским облигациям, нужно подходить очень осторожно, желательно консультируясь у специалиста.

В прошлом году банковские вкладчики столкнулись с новым риском — забалансовыми вкладами . Оказалось, что ряд банков, у которых была отозвана лицензия, скрывали достоверные сведения о суммах вкладов в своей базе данных, поэтому при отзыве лицензии их клиенты столкнулись с тем, что сумма возмещения гораздо меньше той, которую они положили на вклад. Поэтому стоит помнить о необходимости хранить у себя все банковские документы и иметь выписки по счету.

Инфляция в 2016 году стала самой низкой за всю историю 5,38%. Предыдущий рекорд был в 2011 году, когда инфляция составила 6,1%. Впрочем причины такой низкой инфляции скорее кроются в падении покупательной способности населения и снижении реальных доходов. Центробанк по прежнему называет своей основной целью снижение инфляции до 4%, поэтому можно не ожидать сильного снижения ключевой ставки. Но если в будущем году инфляция будет такой же низкой или продолжит снижаться, то ЦБ может немного понизить ключевую ставку. В таких условиях наиболее выгодным вложением становятся долгосрочные облигации.

Определяющим фактором, влияющим на курс рубля , по прежнему остается цена на нефть. На фоне роста цен на нефть на 50% сильный рост иностранной валюты последних двух лет сменился падением. Доллар и евро подешевели на 16% и 19%.

Цены на московскую недвижимость падают второй год подряд. В начале года 1 кв.м стоил около 180 т.р., к концу года стал стоить меньше 170 т.р. В условиях снижения покупательной способности населения, роста налогов и издержек на владение недвижимостью ожидать роста цен не приходится.

Цены на драгметаллы тоже в основном снизились, за исключением палладия.

Доходность ПИФов за 2016 год можно оценить по следующей таблице. Фонды акций принесли в среднем 30,4%, что немного ниже . Фонды облигаций в среднем заработали 8,54%. Высокая доходность индексных фондов 45% объясняется наличием ПИФов, ориентированных на индекс электроэнергетики.

Данные nlu.ru

Если взять для анализа ПИФы акций без специализации, то окажется, что за 2016 год из 64 фондов обогнать индекс ММВБ смог 21.

Данные nlu.ru

Теперь коснемся ситуации на мировых финансовых рынках. Из самых значимых событий в мире за прошедший год можно назвать Брекзит и победу Трампа на выборах США. ФРС США в 2016 году повысила ключевую ставку с 0,5% до 0,75% и намеревается постепенно повышать ее в будущем. Что скорее всего вызовет повышение доходности американских облигаций, а значит их привлекательность для инвесторов, что может привести к укреплению курса доллара по отношению к другим валютам. По некоторым прогнозам в 2017 году ставка может повыситься до 1,25-1,5%.

Несмотря на сюрпризы американский индекс S&P 500 вырос на 12%. Глобальный индекс акций показал доходность 5,6%. Цены на нефть превысили 50 долларов за баррель и за год выросли на 52%. Российский индекс в долларах благодаря росту нефти поднялся на 59%.

По стоимостным оценкам российский рынок акций по прежнему один из самых дешевых в мире P/E 9,1, CAPE 5,9. Близко к нему по стоимости находятся рынки Бразилии, Польши, Чехии, Турции. К дорогим рынкам относятся США, Япония и развитые страны Европы.

Обновляю традиционную ежегодную табличку с доходностью финансовых инструментов. На этот раз доходность российских акций с 2009 года указана и добавлена доходность индекса S&P 500 для сравнения с индексом РТС. За последние 15 лет наибольшую прибыль принесли акции. Но если взять отрезок 10 лет, то самым доходным инструментом становится золото.

И доходность, скорректированная на инфляцию. Как видно на длительном сроке инфляцию опередили акции, недвижимость и золото. Но на сроке 10 лет их реальная доходность, за исключением золота, оказалась отрицательной. Доходность депозитов и облигаций за вычетом инфляции остается равна нулю. Валюта, динамикой которой постоянно интересуется недальновидная часть населения, тоже не приносит реальной доходности.

Главной новостью в сфере законодательства в 2016 году стало обсуждение закона о введении новых категорий инвесторов и ограничение доступа к финансовым инструментам в зависимости от категории инвестора с целью защиты малоопытных инвесторов от финансовых потерь на рынке. Предполагается делить инвесторов будут на неквалицифированных, квалифицированных и профессиональных. Неквалифицированные инвесторы будут поделены на подгруппы: те, у кого на счете менее 400 000 руб., и те, у кого от 400 000 до 1,4 млн руб. Пока что закон окончательно не принят, но уже можно говорить о нем в общих чертах.

В зависимости от суммы (до 400 000 или до 1,4 млн руб.) определяется набор инструментов для неквалифицированного инвестора. Тем, у кого менее 400 000 руб. на счете, будут доступны акции, облигации, ETF (все – из котировальных списков 1-го и 2-го уровней), инвестиционные паи, а также возможность торговать на валютном рынке и рынке драгметаллов. При этом торговать с плечом и торговать деривативами эти инвесторы смогут после сдачи онлайн-экзамена. Инвесторы с суммой счета до 1,4 млн руб. получают тот же набор инструментов и возможность сразу торговать с плечом, а для торговли деривативами им также нужно сдать экзамен.

ЦБ РФ в 2016 году отметился еще одним странным событием, а именно отзывом лицензии у российского агента УК Финекс Плюс , который является единственным провайдером ETF на Московской бирже. Однако уже через 2 месяца УК была выдана новая лицензия, при этом о причинах отзыва остается только догадываться. Стоит отметить, что это событие никак не сказалось на торгах ETF.

Правительство стабильно продолжает заморозку пенсионных накоплений , несмотря на словесные обещания первых лиц государства прекратить это. Деньги будущих пенсионеров идут на текущие нужды страны. В 2016 году правительство задумалось об очередной пенсионной реформе и отмене накопительной системы. Уж не знаю, стоит ли лишний раз напоминать, что о своей пенсии нужно позаботиться самостоятельно.

В 2016 году появилось интересное нововведение: удаленное открытие брокерского счета без необходимости посещения офиса. И если открыть счет у удаленно можно уже давно, то возможность делать подобное у российских брокеров появилась только сейчас. Пока что данную услугу предоставляют не все брокеры, в основном только крупные, а чтобы ей воспользоваться нужно иметь подтвержденную учетную запись на сайте Госуслуги.

Минфин готовит законопроект, согласно которому планируется увеличить сумму для взноса на ИИС в первый год до 1 млн. рублей, в последующие периоды максимальная сумма взноса останется прежней 400 т.р. При этом сумма налогового вычета не изменится и составит максимум 400 000 рублей.

Купонный доход по облигациям , выпущенным после 1 января 2017 года, будет освобожден от налогообложения. 1 декабря Правительство РФ одобрило законопроект об отмене НДФЛ на доходы с корпоративных рублевых облигаций, эмитированных в период с 1 января 2017 года по 31 декабря 2020 года включительно, следует из данных на официальном сайте. Налог, согласно документу, будет сохранен лишь в случае превышения суммы выплаты процентов (купона) над суммой процентов, рассчитанной исходя из номинальной стоимости облигаций и ставки рефинансирования Банка России, увеличенной на 5 п.п.

Так же в с 2017 года начал действовать новый закон, согласно которому лицам, принимающим по долгу службы решения , затрагивающие вопросы суверенитета и национальной безопасности Российской Федерации, и (или) участвующим в подготовке таких решений, запрещается открывать и иметь счета (вклады), хранить наличные денежные средства и ценности в иностранных банках, расположенных за пределами территории Российской Федерации, владеть и (или) пользоваться иностранными финансовыми инструментами.

С 2018 года ожидается начало автоматического обмена между странами об обмене налоговой информацией. Планируется, что страны будут автоматически обмениваться об открытых счетах иностранных граждан. Для обмена информацией страны должны заключить между собой соответствующее соглашение. Однако на данный момент Россия не заключила таких соглашений ни с одной страной, хотя и присоединилась к этой системе.

В помощь всем желающим вложиться в ПИФы мы составили рейтинг таких фондов, которые показывают успехи в 2017 году. В него включены структуры, принадлежащие крупным российским или международным банкам, они имеют хорошую репутацию и работают на рынке много лет.

Конечно, главный критерий оценки - это доходность. Но она не всегда отражает качество работы ПИФа в целом, его устойчивость и стабильность результатов на больших интервалах времени. Структура может зарабатывать (или говорить, что зарабатывает) сотни процентов в год. Но это не указывает на то, что такой фонд является надёжным и ему стоит доверять.

Поэтому, кроме доходности, были учтены следующие факторы: надёжность, известность, широкая сеть представительств, полнота информации об инвестфондах, количество ПИФов, которыми располагает банк, доступность первоначального взноса для инвестора с небольшими доходами.

В наш рейтинг вошли фонды следующих банков.

«Газпромбанк» . Предлагает доходные инвестиционные программы, при этом стоимость пая невысокая, доступна даже начинающему инвестору с небольшими свободными суммами.

«Райффайзенбанк» . Основан в середине позапрошлого века, в наше время это международная финансовая группа, масштабный проект. ПИФы работают в разных рыночных сегментах, получая стабильную прибыль.

«Сбербанк» . Большой выбор паевых фондов, как традиционных, так и высокого риска. Показывает хорошую доходность. Сам банк - структура большой надёжности, репутация подтверждена десятилетиями.

«ВТБ» . Один из крупнейших банков, способных на глобальные инвестиции. Стоимость пая довольно высокая, но и проценты зарабатываются серьёзные.

«Уралсиб» . Долгое время работает на рынках России, а затем и других стран. Много ПИФов с разной направленностью, возможность сформировать эффективный портфель инвестиций.

ПИФы Газпромбанка

Газпромбанк располагает несколькими ПИФами, каждый из которых работаёт на своём участке рынка, от облигаций до нефти и электроэнергетики. Такая широкая диверсификация позволяет создать высоконадёжный портфель инвестиций. В Газпромбанке можно приобрести паи таких фондов.

Как видно, приобретение пая по карману практически кому угодно. Правда, покупать нужно не один пай: есть определённые минимальные суммы. Но и они доступны. Скажем, фонд «Газпромбанк-Золото» предлагает вложиться в торговлю драгоценным металлом, а для этого потребуется внести на первоначальном этапе всего 5000 рублей.

В каждом из Газпром-фондов свои условия покупки, но все пороговые условия способен выполнить любой человек со средними доходами.

Доходность фондов «Газпромбанка» за июль 2017 года доходит до 1,79 процентов (ОПИФ рыночных финансовых инструментов «Газпромбанк-Индия»). Подробнее о том, сколько заработал каждый из фондов в июле текущего года, в следующей таблице.

Паевые фонды «Райффайзенбанка»

«Райффайзенбанк» располагает паевыми фондами в количестве шестнадцати. С их помощью можно инвестировать в акции, сырьё, информационные технологии, долговые рынки. Кроме того, есть фонды, работающие по географическому принципу: «Райффайзен-Европа», «Райффазен-США».

Для приобретения первоначального паевого пакета необходима достаточно серьёзная сумма: это 50 000 рублей. Дополнительные вложения принимаются в размере не менее чем 10 000 рублей. Купить пай можно, обратившись в один из офисов «Райффайзен» или прямо на сайте.

Банк приводит довольно подробную информацию о том, как изменяется стоимость активов и доходность каждого из своих фондов. Так, инвестиции в «Райффайзен-Акции» принесли с мая по июль 2017 года прибыль в размере 3,37 процента.

Кроме открытых, в банке есть интервальный фонд, который работает на рынке основных драгметаллов: золото , серебро , палладий, платина. Отличие интервального фонда в том, что выкуп паёв здесь происходит через определённые промежутки времени. Например, это делается ежеквартально, раз в 6 месяцев и т.д.

Паевые инвестиционные фонды от «Сбербанк»

«Сбербанк» в 2017 году предоставляет выбор из 24 инвестфондов разного вида и направления работы. Традиционно есть фонды акций, облигаций, драгметаллов и т.п. Кроме того, «Сбербанк» располагает ПИФами Глобального Интернета, Телекоммуникационных Технологий, Природных Ресурсов и прочими. Есть из чего выбрать, над чем подумать, есть куда вложиться и заработать.

Банк приводит результаты работы своих наиболее популярных фондов за 2017 год.

Условия инвестирования разные в различных фондах «Сбербанка». Низкорисковый фонд облигаций «Илья Муромец» требует для начала 15 000 рублей. Но в то же время, если покупать пай через сайт, минимальный взнос намного скромнее: всего 1000 рублей.

Банк приводит рекомендации по поводу консервативной и сбалансированной стратегий . Предлагается покупать доли в инвестфондах, руководствуясь такими схемами.

Приведём другой пример, это пример, фонда инвестиций высокого риска. Данный ПИФ занимается вложениями в телекоммуникационные технологии. Это, скажем, акции российских сотовых операторов, поисковых систем, зарубежных интернет-компаний и т.д.

Указана информация об изменении стоимости паёв фонда Телекоммуникаций и технологий. Как можно увидеть, цена изменяется в очень широких пределах, в том числе наблюдается и отрицательная динамика на определённых интервалах.

Благодаря «Сбербанку» можно войти в число инвесторов международных фондов, например, Фонда Биотехнологий. Это также высокорисковые вложения. Но на определённых этапах они способны приносить серьёзный процент дохода.

Вкладывать в паи высокого риска целесообразно лишь те средства, которыми можно рисковать и потерять которые без каких-либо последствий. В целом инвестиции в современные разработки, технологии - нужное и полезное для человечества дело.

«Сбербанк» и его консультанты помогают составить грамотную и выгодную стратегию вложений, наиболее подходящую для каждого конкретного клиента.

Инвестиционные фонды «ВТБ»

Отличаются высокой доходностью ПИФы банка «ВТБ». Это кредитное учреждение занимается обслуживанием корпоративных, институциональных клиентов. Однако есть возможность приобретения паёв и для частных клиентов. В ассортименте продуктов этого банка несколько инвестфондов, из них 4 флагманских.

Интересно для инвестора, что два из этих фондов работают как в рублях, так и в долларах. Из иллюстраций видно: доходность вложений в 2016 году напрямую зависела от валюты, в которой они сделаны. И если фонд «Облигации плюс» в рублях получил убыток, то в долларах - существенную прибыль.

Очень серьёзные деньги заработал ОПИФА «ВТБ-фонд акций». Прибыль за год составила 41,7 процента. Таких достижений нет ни у одного из фондов, о которых мы рассказываем. При этом данный фонд банком относится к разряду высокорисковых.

Наименьший уровень риска - у фонда «ВТБ-казначейский». Стратегия его направлена по вектору вложений в ценные бумаги, доходность которых фиксирована. В основном, это облигации государства, крупных корпораций и т.п. Доходность фонда с 2003 года составила более 400 процентов.

Приобрести паи фондов «ВТБ» можно в представительствах банка либо на сайте. Однако логин и пароль входа в личный кабинет, так или иначе, необходимо получать через представительство, лично.

Минимальная сумма покупки пая зависит от фонда и способа, которым приобретение осуществляется. Так, для фонда «Акции» минимум составляет от 5 до 50 000 рублей.

В целом фонды «ВТБ» направлены на работу с достаточно серьёзными и долгосрочными инвестициями. Финансовый результат при этом может быть очень хорошим.

Фонды «ВТБ» имеют высокие позиции в международных рейтингах.

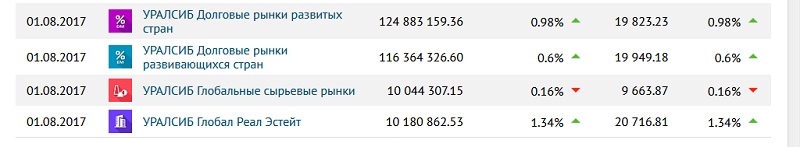

ПИФ-ы от «Уралсиб»

Большим опытом инвестиционной деятельности (с 1996 года) обладает банк «Уралсиб». Банк предлагает войти в число инвесторов, выбрав из нескольких ПИФов различной направленности.

Видно, что доходность ПИФов вполне высока. При этом сами паи также довольно дорогие: от 5 до 23 000 рублей.

Наивысшая доходность - у фонда «Уралсиб Первый». Он инвестирует в несколько ресурсов.

Видно, что вложения фонда хорошо диверсифицированы , это позволяет получать прибыль почти гарантированно.

«Уралсиб Консервативный» имеет самую низкую стоимость пая. Также на довольно низком уровне находятся и проценты.

При этом в портфеле есть инструменты с фиксированной ставкой дохода: ценные бумаги государства. Вложения в сектор девелопмента и транспортный также окупаются в большинстве случаев, но требуют больших сроков для получения дохода.

«Фонд акционерных рынков развивающихся стран» представляет собой инструмент рискового вложения средств в экономику таких государств, как Бразилия, ЮАР, Китай, Тайвань и др. Опасность проигрыша здесь высокая, но она компенсируется общей тенденцией рынков к максимальному росту. Скорее всего, на больших сроках вложения в такие рынки всегда должны приносить прибыль.

Другие успешные паевые фонды 2017 года

Год 2017 ещё не закончен, и окончательные итоги подводить рано. Однако эксперты, наряду с ПИФами, о которых рассказано выше, выделяют на текущий момент инвестиционный успех фондов и таких компаний, как банк «Открытие», «Атон-менеджмент», ПИФ РСХБ «Валютные облигации», ПИФ «МК Бивалютный» от компании «Менеджмент-консалтинг» и другие. Доходность этих ПИФ составляет в среднем 5-7 процентов.

В целом паевые инвестиционные фонды в 2017 году продолжают демонстрировать успехи. Хотя есть фонды, прибыль которых сравнима с банковской, есть и те, которые намного превзошли этот уровень, зарабатывая десятки процентов. Поэтому, если стоит задача получить хорошую прибыль от инвестиций, есть время и возможность немного рискнуть средствами, можно смело выбирать для вложения денег паевой инвестиционный фонд.

Выбирая ПИФ в 2017 году, да и в любое время, советуем оценивать не только обещания. Важно знать, какова была успешность фонда в прошлом, велика ли стоимость чистых активов, сколько инвесторов пользуется услугами фонда и т.д.

Диверсифицировать вложения можно не только между ПИФами одного, но и различных банков. Не вкладывайте всю или большую массу активов только в проекты с высоким риском. Максимум - в ПИФ с низкими рисками, чуть меньше - вложите со средним риском. И самую малую долю можно подвергнуть максимальному риску.

Существует множество инструментов для инвестирования и одним из самых востребованных является вклад в ПИФы. Воспользоваться такой возможностью может каждый человек без специализированных знаний или прохождения дорогостоящего обучения. Но для получения оптимальной прибыли, понадобиться узнать максимум информации о фондах, представляющих максимально выгодные условия.

Перед обращением в определенный фонд, будущий инвестор должен самостоятельно поставить для себя определенные цели и учесть следующие аспекты:

- Какая сумма планируется для инвестирования

- Продолжительность

- Возможные риски

- Ожидаемая сумма дохода .

Все факторы имеют близкую связь между собой, поэтому учитываются в совокупности. При планировании инвестирования на короткий промежуток времени, целесообразно обратиться в открытый паевый фонд. При значительных вложениях — ПИФы интервальные или закрытые. Но необходимо проявлять бдительность — чем больше размер предполагаемого дохода, тем выше ожидаемый риск.

Все факторы имеют близкую связь между собой, поэтому учитываются в совокупности. При планировании инвестирования на короткий промежуток времени, целесообразно обратиться в открытый паевый фонд. При значительных вложениях — ПИФы интервальные или закрытые. Но необходимо проявлять бдительность — чем больше размер предполагаемого дохода, тем выше ожидаемый риск.

ПИФ Сбербанка — доходность, отзывы вкладчиков

Сбербанк предлагает три программы инвестирования в ПИФы, отличающиеся между собой степенью риска.

ПИФы Сбербанка — управление активами:

ПИФы Сбербанка — управление активами:

- Облигации Илья Муромец . Срок не мене трех лет. Ожидаемая прибыль 34.32% Программа оптимальна для тех, кто желает максимально защитить себя от показателей инфляции и получать прибыль выше размера открытого вклада. Риск в данном случае остается минимальным

- Сбалансированный . Инвестиционные финансы в равных долях распределяются по акциям и ценным бумагам в разных эмитентах. Продолжительность инвестирования также составляет от 3 лет. Ожидаемая прибыль 44,15%. Основным отличием от первой программы является инвестирование в акции

- Добрыня Никитич . Несмотря на инвестирование в акции с высокой ликвидностью и только в надежные компании, риск остается на высоком уровне. Минимальный срок остается таким же — 3 года, а прирос 50,08%.

Согласно отзывам пользователей, программы помогают получить неплохой доход. Это надежный банк, работающий с проверенными компаниями. Однако, чтобы получить желаемую прибыль, каждый клиент самостоятельно принимает решение, куда желает инвестировать.

ПИФы Альфа Капитала — рейтинги, доходность

Управляющая компания анонсирует неплохие условия инвестирования: возможность получить доход 36,11% на протяжении года, пользователь может заниматься активными продажами паев в любое время. На сайте расположен специальный калькулятор, просчитывающий ожидаемую прибыль. Это помогает потенциальному клиенту рассчитать ожидаемый доход и принять решение о сотрудничестве.

Для каждой из действующей программы рассчитан показатель доходности:

Для каждой из действующей программы рассчитан показатель доходности:

- Бренды — ожидаемый прирост 30%

- Ресурсы . Показатель выше — 33%

- Технологии . Для желающих рисковать — 38%.

ПИФы Газпромбанка «Облигации плюс»

В соответствии с политикой инвестирования в ПИФы, Газпромбанк вкладывается средства только в проверенные отечественные предприятия. Среди основных задач можно считать сохранение денежных средств вкладчиков и обеспечить достойный доход. На сегодняшний день программа «Облигации плюс» является наибольшей по части активов и преодолела отметку в 10 млрд рублей.

Действуют следующие условия:

Действуют следующие условия:

- Минимальный размер инвестиционного вклада от 5 000 рублей

- Оплата обслуживания 2,6% ежегодно

- Если срок инвестирования составляет более трех лет, вкладчик автоматически освобождается от оплаты комиссий .

«Райффайзенкапитал» — паевые инвестиционные фонды от Райффайзенбанка

Не менее привлекательными выглядят условия инвестирования в Райффайзен банке. Стоимость пая обновляется каждый день. Однако первоначальный взнос для физического лица должен составлять не менее 50 000 рублей, а при последующих пополнениях — 10 000 рублей. Стоит обратить внимание, что срок инвестирования может составлять от 3х месяцев, когда в других банках — от трех лет.

Существует бонусная программа, размер которой зависит от срока инвестирования. 3% полагается, если владение паями осуществляется от трех месяцев. Более года — 2% и не облагается НДС.

Существует бонусная программа, размер которой зависит от срока инвестирования. 3% полагается, если владение паями осуществляется от трех месяцев. Более года — 2% и не облагается НДС.

Фонд «Илья Муромец» от Сбербанка — позиции и доходность

Для начинающих инвесторов, которые не желают рисковать денежными средствами, программа ПИФ от Сбербанка «Илья Муромец» — оптимальный вариант. Как было отмечено, среди имеющихся предложений, доходность самая низкая — 34,32%. Однако это компенсируется минимальным риском, поскольку активы вкладываются в облигации проверенных компаний.

Доход имеет фиксированную ставку, а кредитные портфели остаются на низком уровне. Инвестирование происходит в рублевом эквиваленте.Как заработать на «Рублевых облигациях»?

Чтобы заработать на рублевых инвестициях, в первую очередь вкладчик должен определиться, на какой риск он готов пойти.

Существует две стратегии, посредством которых можно заработать на рублевых облигациях:

Существует две стратегии, посредством которых можно заработать на рублевых облигациях:

- Доходность от купонов . В среднем годовой прирост составляет 10%, что является неплохим показателем. Однако ожидаемая сумма зависит от размера инвестиционных вложений.

- Спекуляция . Поскольку стоимость облигаций постоянно меняется, то разница может сыграть «на руку» инвестору. Покупая облигации по минимальной стоимости, их можно перепродавать по более выгодной цене.

- Каждый инвестор выбирает самостоятельно путь , по которым он планирует пойти, чтобы преумножить свой капитал.

Казначейский фонд ВТБ — отзывы инвесторов

Среди инвесторов фонд славится своей надежностью, что подтверждает большое количество положительных отзывов. Вложения могут принести доходность в ПИФах ВТБ — 10−12%. Однако есть один нюанс, который нужно учитывать в своем выборе. Если в срочном порядке понадобятся денежные средства, то паи придется продавать и не факт, что по привлекательной стоимости.

Рублевые облигации от Трансфингруп

Главным объектом в УК является приобретение облигаций. Компания устанавливает размер минимального взноса в 300 000 рублей. Средняя стоимость одного пая на последний период составляет 302,7 рубля. Минимальный срок инвестирования от трех лет.

Фонд облигаций «Атон менеджмент»

Фонд предлагает более демократичные условия сотрудничества:

- Минимальный размер взноса всего 1000 рублей

- Оплата комиссии всего 2%.

Сотрудничество станет актуальным для тех вкладчиков, которые желают получить максимально стабильную доходность, готовы вкладывать в инновационные отечественные проекты, планируют заниматься прогнозированием роста собственного заработка.

Глобальные инновации от Уралсиб

При внесении собственных средств менее 3 000 000 рублей, оплачивается комиссия УК в установленном размере 0,5%. Если сумма превышает установленный порог, надбавки не оплачиваются. Минимальный размер инвестирования составляет 1000 рублей. Операции можно совершать ежедневно. Актуальная цена на пай составляет 26 927 рублей.

Видео: стоит ли инвестировать в ПИФы?

Что отличает хороший ПИФ акций от плохого? И как выбрать самый лучший ? Конечно же главное отличие хорошего ПИФа — это его большая доходность. Чем больше доходность, тем лучше. Но доходность ПИФов, как и в целом, так непредсказуема. Как же быть? Есть один способ. Что еще отличает хороший ПИФ акций от всех остальных? То, что он опережает бенчмарк — индекс ММВБ. И что особенно важно, делает это регулярно ! Можно показать феноменальную доходность за один год, и за счет этого быть какое-то время в лидерах по доходности, а все остальное время не представлять ничего выдающегося. Но далеко не каждый ПИФ может регулярно опережать индекс, именно это отличает мальчика от мужа, хороший фонд от остальных.

Посмотрим, какие ПИФы акций регулярно опережали индекс ММВБ и составим рейтинг ПИФов.

Для исследования я традиционно взял период 2002-2013 год и разбил его на временные интервалы по году. Начало периода — первый рабочий день года, конец — последний рабочий день года. Получилось 12 периодов по одному году.

Для сравнения фондов с индексом ММВБ я разделил его на эти же временные отрезки и для каждого посчитал доходность.

В исследовании участвовали открытые фонды акций со специализацией и без, данные и доходность взяты с сайта Национальной Лиги Управляющих nlu.ru.

Посмотрим, какой процент фондов опережал индекс ММВБ в тот или иной год.

| Год | Кол-во фондов | Опередили индекс | Процент |

| 2002 | 10 | 4 | 40% |

| 2003 | 11 | 0 | 0% |

| 2004 | 22 | 14 | 64% |

| 2005 | 42 | 3 | 7% |

| 2006 | 66 | 6 | 9% |

| 2007 | 99 | 12 | 12% |

| 2008 | 169 | 83 | 49% |

| 2009 | 173 | 100 | 58% |

| 2010 | 170 | 114 | 67% |

| 2011 | 176 | 56 | 32% |

| 2012 | 176 | 39 | 22% |

| 2013 | 174 | 91 | 52% |

Большой разброс данных, какой-либо закономерности или тренда нет. В 2003 году ни один фонд не смог опередить индекс. Больше всего фондов смогли опередить индекс в 2010 году — видимо помог рост после кризиса. Только в 4 случаях из 12 количество фондов, обыгравших индекс, превысило половину.

Рейтинг ПИФов.

Чтобы узнать, какие фонды лучшие, составим рейтинг. Составление рейтинга ПИФов я разделил на два этапа.

Этап первый.

Сначала по каждому году я составил список фондов, опередивших индекс хотя бы на 0,01% и получил список фондов, опередивших индекс минимум один раз за 12 лет. Количество таких фондов можно видеть в таблице выше. Эти фонды проходят дальше.

Этап второй.

По каждому фонду я посчитал, сколько раз он опередил индекс, и отобрал фонды, которые опередили индекс более двух раз. Так как один раз — случайность, второй — просто повезло, а вот третий уже может быть закономерность. Всего таких фондов, которые опередили индекс более двух раз оказалось 93. Они проходят дальше.

Финал.

Исследование включает в себя 12 лет. За это время много фондов появилось, какие-то исчезли. Поэтому просто посчитать количество лет, когда фонд обыграл индекс, будет недостаточно. Например, фонд существует 8 лет, обогнал индекс 3 раза. Другой существует 4 года, и тоже обогнал индекс 3 раза. Очевидно, что второй фонд работает лучше, так как опережает индекс чаще второго. Для того, чтобы учесть это, для каждого фонда я ввел коэффициент опережения индекса — отношение выигрышных лет к общему числу лет работы фонда. Чем чаще фонд опережает индекс, тем больше этот коэффициент, тем стабильнее он опережает индекс. А это как раз то, что мы ищем. Для каждого фонда я посчитал количество полных лет существования и рассчитал коэффициент. Если фонд создан 10.2004, то он существует 9 полных лет. Это обусловлено тем, что доходность по индексу я считал за полный год.

Я отсортировал все фонды по коэффициенту от большего к меньшему и получил рейтинг ПИФов .

Это рейтинг фондов, в него включены фонды, у которых коэффициент опережения индекса больше 60%. Фонды отсортированы по убыванию. Первая колонка — название фонда, вторая — сколько раз фонд опередил индекс ММВБ, третья — количество полных лет работы фонда (ограничено сроком исследования 12 лет), четвертая — коэффициент опережения.

|

Солид — Глобус |

100% |

||

|

Сбербанк-Нефтегазовый сектор |

|||

|

Фонд 2025 |

|||

|

Первый Алгоритмический Фонд — Акции |

|||

|

УРАЛСИБ |

|||

|

Альфа-Капитал |

|||

|

РЕГИОН |

|||

|

Альфа-капитал Потребительский сектор |

|||

|

Альянс — |

|||

|

Альянс — |

|||

|

БКС – Глобальная Нефть |

|||

|

ВТБ -Фонд Акций |

|||

|

ВТБ -Фонд Потребительского сектора |

|||

|

ВТБ -Фонд Телекоммуникаций |

|||

|

Охотный ряд – фонд предприятий потребительского сектора |

|||

|

Райффайзен -Потребительский сектор |

|||

|

РГС — Нефтегаз |

|||

|

РГС — Потребительский сектор |

|||

|

Сбербанк — |

|||

|

Стоик-Потребительский сектор |

|||

|

Стоик-Телекоммуникации и высокие технологии |

|||

|

ТКБ БНП Париба -Российский потребительский сектор |

|||

|

ВТБ

– Фонд Предприятий с |

|||

|

Райффайзен -Сырьевой сектор |

|||

|

Арсагера -Фонд акций |

|||

|

Манежная площадь – фонд акций |

|||

|

Промсвязь -Акции |

|||

|

Универ -Фонд акций |

|||

|

ТКБ БНП Париба -Фонд акций |

|||

|

БКС -Фонд Халяль |

|||

|

ТКБ БНП Париба - Фонд акций 2 |

Первый фонд Солид — Глобус опередил индекс 3 раза из трех. Но это глобальный фонд, в нем половина активов - это американские акции. Российские акции в эти три года не росли, а американские сильно подорожали. За счет американских акций этот фонд показал такие хорошие результаты. Поэтому его некорректно сравнивать с индексом ММВБ и мы выкидываем его из рейтинга.

Все остальные фонды выделены цветом: синим — отраслевые фонды со специализацией, красным — фонды без специализации. Отраслевые фонды должны держать большую часть активов в акциях какой-то конкретной отрасли, поэтому на динамику таких фондов решающее влияние оказывает не столько управляющий фондом, сколько динамика акций этой отрасли. Как видно в рейтинге в основном присутствуют фонды трех отраслей — нефтегаз, потребительской и немного телекоммуникаций. Именно эти сектора экономики росли больше всего, за счет чего фонды смогли превзойти индекс.

Фонды без специализации рассмотрим подробнее. Первый такой фонд — Фонд 2025 ОФГ Инвест. Опередил индекс в 5 случаях из 6, это 83%.

Второй — Первый алгоритмический. Существует 5 полных лет, ну почти 6. Соотношение 4 к 5 (80%), ну или 4 к почти 6 (67%). Фонд прекратил существование в 02.10.2014.

Следующий — Регион Фонд акций — один из старейших фондов — существует 10 полных лет. Обогнал индекс 7 раз (70%). Очень хороший показатель для такого длительного срока.

ВТБ-Фонд Акций — опередил индекс 4 раза из 6, 67%.

Следующие фонды

- Арсагера Фонд акций,

- Манежная площадь – фонд акций

- Промсвязь-Акции

- Универ-Фонд акций

опередили индекс в 63% случаев. Все фонды существуют по 8 полных лет. Фонд Манежная площадь прекратил свою деятельность в 2014 году. Это бывший фонд УК Банка Москвы, чьи фонды были переданы УК ВТБ Капитал Управление активами. Там видимо решили не дублировать фонды, так как уже были свои такие же.

- ТКБ БНП Париба — Фонд акций

- БКС-Фонд Халяль

- ТКБ БНП Париба - Фонд акций 2

опередили индекс в 60% случаев. Самый старый фонд ТКБ БНП Париба-Фонд акций существует 10 полных лет. БКС-Фонд Халяль прекратил свое существование в 2014 году.

Какие фонды я бы выделил? Самый старейший фонд — Регион фонд акций, и два фонда помладше — Фонд 2025 и ВТБ фонд акций. Эти фонды показали наилучший результат. Управляющие этих ПИФов смогли выбрать те , которые росли больше индекса ММВБ. На графике видно как накопленная доходность с 2007 года превосходит доходность индекса.

Сравнение доходности фондов и индекса ММВБ.

Данные по фондам:

Мы приходим к тому же выводу, что получили, что превосходить доходность индекса трудно и это удается далеко не всем. Фонды из рейтинга смогли обогнать индекс в большинстве случаев, но это точечный срез, и говорить о том, что они и дальше будут его опережать, нельзя.