Снятие онлайн кассы. Снятие с учета ккм в налоговой

Кто и зачем снимает онлайн-кассы с регистрационного учета

Онлайн-касса — новый тип ККТ, заменивший кассовые аппараты с ЭКЛЗ с 1 июля 2017 года (и обязательный к применению абсолютным большинством фирм и ИП с 1 июля 2018 года) — должна быть своевременно:

- Поставлена на учет.

Только при условии постановки устройства на учет в ФНС (в общем случае данная процедура производится через личный кабинет на сайте налоговой службы) хозяйствующий субъект может легально применять онлайн кассовый аппарат.

Какие-либо сроки постановки ККТ на учет законом не определены. Главное — не начинать торговлю, не произведя данной процедуры.

- Снята с учета.

Снятие с учета ККТ проводится налоговой службой по заявлению пользователя устройства (п. 5 ст. 4.2 закона «О ККТ» от 22.05.2003 № 54-ФЗ). Оно должно быть подано в ФНС на следующий день после:

- передачи устройства стороннему хозяйствующему субъекту;

- выявления факта утери или хищения устройства.

В свою очередь, ФНС сама (без участия торгового предприятия) снимает с учета ККТ, если:

- выявлено несоответствие ККТ требованиям, установленным законом;

- истек срок пользования фискальным накопителем — сменным аппаратным компонентом онлайн-ККТ, который отвечает за формирование платежных данных, шифруемых и передаваемых через интернет в ФНС.

Если хозяйствующий субъект ликвидируется, то ФНС в этом случае также снимает его ККТ с учета самостоятельно (п. 85 Административного регламента по приказу Минфина России от 29.06.2012 № 94н).

Порядок снятия ККТ с учета налогоплательщиком

Рассмотрим теперь общий порядок снятия онлайн-кассы с учета, если оно инициировано самим владельцем ККТ.

Чтобы аннулировать постановку ККТ на учет по своей инициативе, налогоплательщику нужно:

- Направить в ФНС заявление по форме, что отражена в приложении № 2 к приказу ФНС России от 29.05.2017 № ММВ-7-20/484@, в установленный срок.

Заявление о снятии с учета онлайн-кассы может быть направлено налоговикам:

- в бумажном виде;

- в электронном — через личный аккаунт на сайте ФНС.

Наряду с заявлением необходимо передать в ФНС (включить в состав заявления с помощью онлайн-инструментов) отчет о завершении работы накопителя — в случае если аннулирование постановки кассы на учет не обусловлено утратой или хищением (п. 8 ст. 4.2 закона 54-ФЗ). Если устройство применялось в режиме без отправки данных в ФНС, то для аннулирования его постановки на учет нужно передать в ФНС скопированные с фискального накопителя записи (п. 14 ст. 4.2 закона 54-ФЗ).

- Получить из ФНС карточку, удостоверяющую факт снятия ККТ с регистрационного учета.

Данный документ в течение 5 дней после приема ФНС заявления от владельца ККТ становится доступным в Личном кабинете. Можно запросить его бумажную копию в ФНС.

Если карточка не поступила в указанный срок, следует обратиться в территориальное представительство ФНС за разъяснениями.

Полезно будет ознакомиться со структурой формы заявления, которое задействуется для того, чтобы снять онлайн-кассу с учета в налоговой.

Не знаете свои права?

Как выглядит заявление о снятии ККТ с учета

В заявлении последовательно указываются:

- Наименование хозяйствующего субъекта — в соответствии с уставом, регистрационными документами, выданными при постановке на учет в ФНС.

- ИНН налогоплательщика.

- Название модели ККТ.

- Заводской номер устройства.

- Отметка о том, что причина замены устройства — хищение.

- Отметка о том, что причина замены ККТ — утеря.

Если по пунктам 5 и 6 не проставлять отметки, то это означает, что устройство будет исключено из регистров ФНС по причине передачи другому лицу.

- Количество листов заявления.

Заявление заверяется руководителем юрлица или ИП (его представителем по доверенности — с указанием реквизитов документа).

Дополняющий заявление отчет о закрытии накопителя создается на компьютере, к которому подключен кассовый аппарат (либо на самом аппарате, если это ККТ автономного типа), с помощью программного обеспечения от производителя ККТ.

Данные, зафиксированные на фискальном накопителе, собираются и передаются в ФНС в порядке, который отражен в письме ФНС России от 16.02.2018 № АС-4-20/3107@. В частности, предполагается размещение таких данных на специальном USB-носителе, который приспособлен к безопасному получению фискальных данных из накопителя.

Итак, теперь мы знаем, какие действия вправе производить в части взаимодействия с ФНС налогоплательщик с онлайн-кассой - как снять ее с учета и какие документы и данные при этом готовить.

Рассмотрим, в свою очередь, действия налогоплательщика в ответ на аннулирование постановки кассы на учет по инициативе ФНС.

Касса снята с учета по инициативе ФНС: что делать дальше

Итак, онлайн-ККТ может быть исключена из реестров ФНС без участия налогоплательщика, если:

- Выявлено несоответствие ККТ требованиям закона.

- Истек срок службы фискального накопителя.

В обоих случаях, если пользователь желает продолжить торговлю, потребуется повторная постановка устройства на учет в ФНС с применением заявления о перерегистрации. Его форма утверждена в приложении № 1 к приказу ММВ-7-20/484@.

В первом случае перерегистрация возможна при условии устранения нарушений. Такими нарушениями могут быть:

- использование ККТ, не входящей в реестр, который ведет ФНС;

- использование ККТ, не обладающей в полной мере техническими характеристиками, установленными ст. 4 закона 54-ФЗ.

Во втором случае перерегистрация возможна при условии замены фискального накопителя на новый.

ВАЖНО! В данном сценарии в течение 1 месяца налогоплательщику нужно передать в ФНС все отраженные в фискальном накопителе данные (п. 16 ст. 4.2 закона 54-ФЗ).

Заявление при этом должно быть дополнено:

- отчетом о закрытии накопителя;

- отчетом о корректировке параметров регистрации ККТ в связи с установкой нового фискального накопителя (как и первый документ, формируется на ККТ).

ВАЖНО! То же самое нужно сделать, если перерегистрация при замене накопителя осуществляется без снятия ККТ с учета (это возможно, если замена осуществлена в пределах срока эксплуатации накопителя или по причине изменения режима налогообложения , для которого текущий накопитель не подходит).

Снятие ККТ с регистрации может быть произведено по инициативе пользователя — при передаче ККТ другому лицу, утере или хищении онлайн-кассы; либо ФНС самостоятельно — при обнаружении технологических нарушений в работе кассы и при истечении установленного техническими регламентами срока эксплуатации накопителя. В первом случае нужно передать в ФНС заявление и дополнить его данными, определенными в ст. 4.2 закона 54-ФЗ. Во втором — если кассу нужно использовать далее — потребуется перерегистрировать устройство в порядке, установленном законом.

Порядок перерегистрации ККТ

Для того, чтобы внести необходимые изменения в сведения, которые пользователь ранее передал в налоговую инспекцию при регистрации ККТ, он должен подать в налоговый орган лично или через кабинет ККТ на сайте nalog.ru заявление о перерегистрации ККТ. Причем заявление на бумажном носителе при необходимости теперь можно подать в любую налоговую инспекцию, а не только по месту регистрации пользователя, как это было раньше ().

Заявление о перерегистрации подается не позднее одного рабочего дня, следующего за днем изменения сведений, внесенных в журнал учета и карточку регистрации ККТ. При этом в заявлении должны быть указаны сведения, которые пользователь сообщил при регистрации ККТ, в которые вносятся изменения ().

ВНИМАНИЕ

В случае замены старого ФН на новый, например, в связи с истечением срока действия ключа фискального признака, потребуется перерегистрация ККТ. При этом необходимо будет сформировать и направить в налоговую инспекцию отчет о закрытии ФН ( , ).

После проверки представленных сведений в завершение регистрационных действий с ККТ налоговый орган направит в адрес пользователя электронную карточку регистрации ККТ. Этот документ формируется в виде подписанного электронной подписью документа и направляется налоговым органом в течение пяти рабочих дней с даты завершения перерегистрации через кабинет ККТ или посредством ОФД ().

ВНИМАНИЕ

При перерегистрации в связи с заменой ФН и снятии с регистрационного учета ККТ, которая применялась в режиме без передачи фискальных документов в налоговые органы, пользователи обязаны осуществить считывание фискальных данных всех фискальных документов, содержащихся в ФН, и представить эти фискальные данные в налоговую инспекцию вместе с заявлением о перерегистрации или о снятии ККТ с регистрационного учета на бумажном носителе или через кабинет ККТ. Датой подачи отчета в электронной форме считается дата его размещения в кабинете ККТ ().

Пользователь, которому карточка регистрации ККТ напралена в форме электронного документа, вправе получить в налоговом органе соответствующую карточку на бумажном носителе ().

Порядок снятия ККТ с регистрационного учета

Заявление о снятии ККТ с регистрационного учета подается в порядке, аналогичном постановке кассового аппарата на учет или его перерегистрации ().

При этом, снятию с учета подлежит ККТ в случаях:

- ее передачи другому пользователю;

- хищения;

- потери;

- истечения срока действия ключа фискального признака.

Нужна электронная подпись?

Удостоверяющий центр ГАРАНТ

поможет подобрать и приобрести сертификат электронной подписи и для юридического, и для физического лица.

После передачи ККТ другому пользователю, заявление о ее снятии с регистрационного учета подается в любой территориальный налоговый орган лично или через кабинет ККТ на сайте nalog.ru не позднее одного рабочего дня после передачи. В случае хищения или потери – не позднее одного рабочего дня со дня обнаружения факта хищения или потери.

Однако в случае истечения срока действия ключа фискального признака в ФН, ККТ снимается с регистрационного учета в одностороннем порядке без заявления пользователя. При этом в течение одного месяца с этой даты пользователь должен представить в налоговые органы все фискальные данные, которые хранятся в ФН, применявшемся в ККТ на момент ее снятия с регистрационного учета ( , ).

ВАЖНО

ККТ, поставленная на учет до 1 февраля 2017 года применяется, перерегистрируется и снимается с регистрационного учета в прежнем порядке до 1 июля 2017 г. А после 1 июля, когда старую технику использовать будет уже нельзя, она будет сниматься с учета без оповещения собственников (письмо ФНС России от 30 декабря 2016 г. № ЕД-4-20/25616 " ").

В заявлении о снятии ККТ с регистрации указываются следующие сведения:

- полное наименование организации-пользователя или фамилия, имя, отчество ИП-пользователя;

- ИНН пользователя;

- наименование модели и заводской номер экземпляра ККТ, зарегистрированного в налоговом органе;

- сведения о случаях хищения или потери ККТ (при наличии таких фактов) ().

Снятие с учета ККТ необходимо, если касса больше не нужна, передается другому юрлицу или ИП, похищена или потеряна.

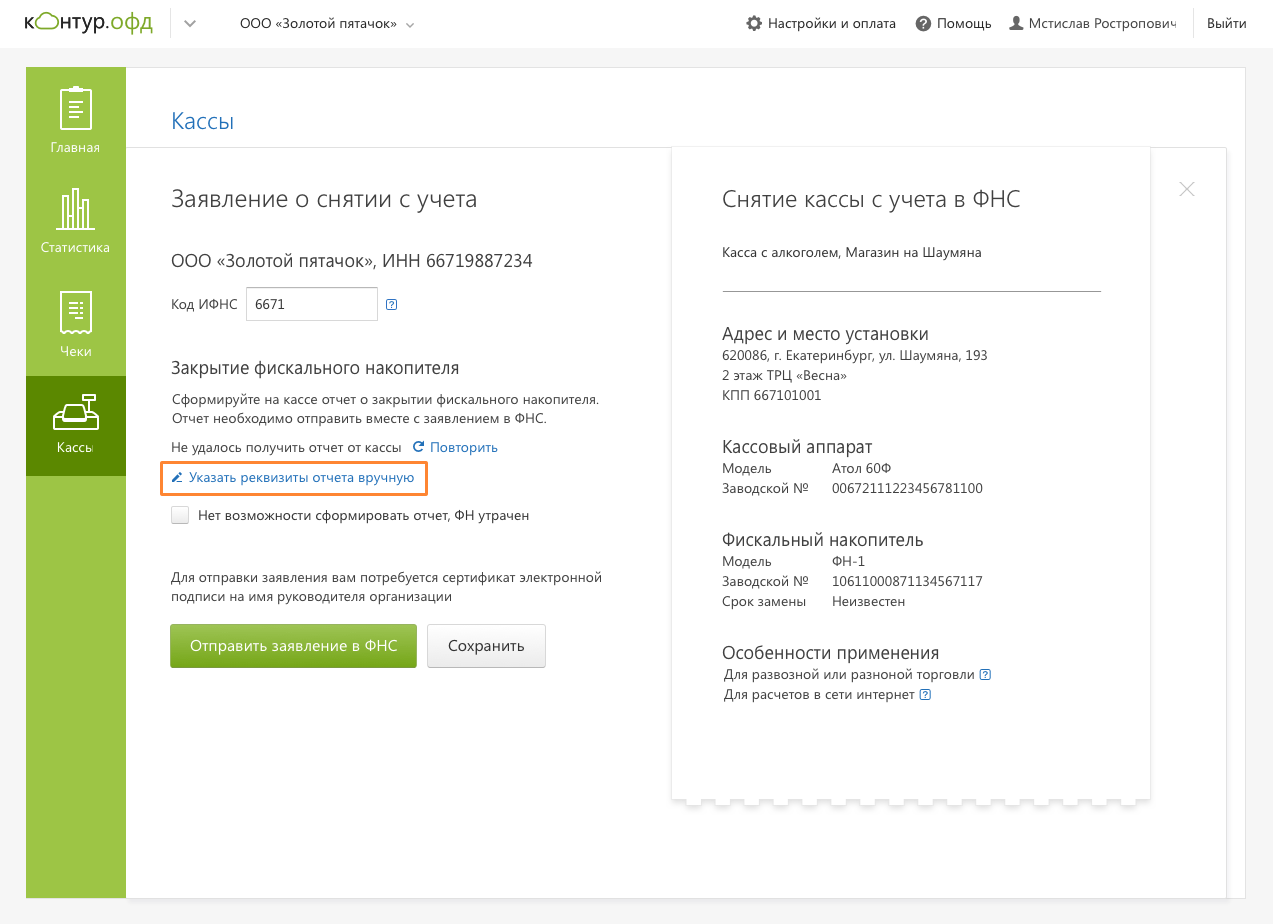

Есть три способа подать заявление на снятие с учета: лично в налоговой инспекции, на портале ФНС или в личном кабинете (ЛК) оператора фискальных данных. Пользователи Контур.ОФД могут снять кассу с учета в налоговой самостоятельно в ЛК.

Перед тем как снимать с учета ККТ, сделайте на кассе отчет о закрытии фискального накопителя (ФН). Если ФН сломался и отчет не сформирован, снять кассу с регистрационного учета можно только через ФНС. Закрыть ФН можно с помощью утилиты для регистрации кассы на компьютере.

Если вы подаете заявление онлайн, подтверждающие справки не нужны.

Снятие с учета онлайн-кассы через ФНС

- В разделе «Кассы» в ЛК Контур.ОФД зайдите в карточку ККТ и нажмите кнопку «Снять с учета в ФНС».

- Введите код ИФНС. Данные отчета о закрытии фискального накопителя появятся в заявлении автоматически, если у кассы есть связь с ОФД и выход в интернет.

- Если у кассы нет связи с ОФД и отчет о закрытии ФН не появился в заявлении, вы можете указать его параметры вручную.

Дату, время и прочие параметры нужно взять из распечатанного отчета о закрытии ФН.

- Если нет возможности сформировать отчет о закрытии ФН из-за потери или похищения кассы, укажите это.

- Подпишите заявление электронной подписью руководителя компании и отправьте.

На ответ у органа есть 10 рабочих дней с подачи заявления в Контур.ОФД.

Когда ФНС одобрит заявление, в ЛК придет карточка о снятии. Карточка сформирована — касса снята с учета.

Он уже не нужен вам – зарегистрированный и принесший компании несомненную пользу контрольно-кассовый аппарат. Вы , или , а может, техника просто пришла в негодность. Снятие с учета ККМ в налоговой инспекции – это довольно простая процедура, которая отнимет минимум времени и затрат.

Какие документы нужны?

Снятие с налогового учета производится обычно в течение одного рабочего дня, а в некоторых инспекциях федеральной налоговой службы (ИФНС) это занимает 15-20 минут. Как правило, сроки зависят от загруженности специалистов и наличия очереди.

Снятие кассового аппарата с налогового учета производится обычно в течение одного рабочего дня.

Главное при этом – предоставить в фискальный орган полный перечень документов:

- Заявление 2017 года, использующееся для снятия ККМ с учета.

- Это уже знакомый вам бланк формы КНД-1110021 . С 2014 года универсальная форма применяется как для снятия с учета, так и для регистрации ККМ в налоговых органах. Заполнение формы не составляет труда, если внимательно изучить приказ ФНС РФ от 21.11.2011 № ММВ-7-2/891.

- Фискальный отчет.

- Карточка регистрации и паспорт ККМ.

- Паспорт.

Других документов налоговая инспекция требовать не может.

Необходимые шаги

Порядок снятия ККМ с учета выглядит следующим образом:

- Заполните бланк заявления и вызовите инженера компании, которая обслуживает вашу ККМ. Специалист должен снять фискальный отчет.

- Пакет документов отнесите в налоговую инспекцию, которая ваш кассовый аппарат. Если посетить фискальный орган самому не получается, то можете направить бумаги по почте, через сайт государственных услуг или с представителем. В этом случае потребуется нотариально заверенная доверенность.

- По результатам рассмотрения заявления специалисты налоговой инспекции в присутствии инженеров ЦТО снимают показания контрольных и суммирующих денежных счетчиков и составляют акт.

- Налоговики делают запись в паспорте и карточке регистрации ККМ, затем вносят соответствующую пометку во внутренние документы – книгу учета ККМ и учетный талон.

Отказать в снятии кассового аппарата вам могут, в случае если пакет документов неполон или формы заполнены некорректно. Если же все в порядке после внесения данных в соответствующую базу данных, ККМ считается закрытой.

В нашей стране предпринимателям нельзя заниматься розничной торговлей без кассового аппарата, зарегистрированного надлежащим образом в налоговых органах. Логично, что ККМ, имеющая уникальный идентификационный номер в налоговом реестре и закреплённая за конкретным ИП или юрлицом, не может быть передана другому лицу, продана или утилизирована просто так. Прежде чем совершить любое из этих действий, кассовую технику необходимо снять с учёта.

Когда может понадобиться снятие кассового аппарата с учёта?

Необходимость перерегистрации или полного снятия ККМ с налогового учёта может появиться как при закрытии организации, так и в процессе ее деятельности. Происходит это в таких случаях:

- Замена кассового аппарата на другую модель (более новую и функциональную).

- Используемая модель ККМ устарела и вычеркнута из государственного реестра ККТ. Срок эксплуатации кассовых аппаратов составляет всего 7 лет с момента начала работы.

- Продажа, передача в пользование безвозмездно или за плату (в аренду) другому ИП или организации.

- Кассовый аппарат не эксплуатируется, но находится в открытом доступе для работников фирмы, посторонних людей. Во избежание несанкционированного применения его нужно деактивировать, если не планируется в будущем использовать его по назначению.

- Закрытие ИП, ликвидация юридического лица также служат основанием для снятия кассы с регистрационного учёта.

На что обратить внимание при снятии кассы с регистрации?

Суть всей процедуры заключается в проверке соответствия информации в кассовом журнале и данных, содержащихся в фискальной памяти аппарата, деактивации машины, снятии и передачи на хранение блока ЭКЛЗ (защищенной электронной кассовой ленты). Однако сам процесс в разных регионах и даже в разных инспекциях ФНС может проходить по-своему.

Есть некоторые нюансы, которые необходимо уточнить заблаговременно в конкретном территориальном налоговом органе – именно в том, в котором и регистрировалась ККМ. Многие ИФНС требуют снятия фискальных отчетов специалистом обслуживающего центра только в присутствии инспектора. В таком случае, предварительно договорившись с инженером ЦТО, нужно в определённый день подъехать в свою инспекцию, захватив с собой кассовый аппарат и все подготовленные бумаги.

Некоторые инспекции смотрят на такие строгости сквозь пальцы и не просят привозить к ним техника и кассу. Для них достаточно корректно оформленных документов, главное, чтобы они были предоставлены сертифицированным ЦТО и своевременно предъявлены регистратору.

При «упрощённом» порядке сотрудник центра обслуживания кассовой техники самостоятельно снимает фискальную память и формирует пакет документов для снятия ККМ с учёта. Владельцу кассы остаётся лишь отнести заявление в налоговую (лично или отправить представителя с доверенностью) в этот же день или в трёхдневный срок, в зависимости от правил, установленных в местной ИФНС.

Планируя снимать ККТ с регистрации, необходимо уточнить, вся ли налоговая отчётность сдана на текущий момент, нет ли задолженностей перед бюджетом, оплачены ли счета ЦТО. Желательно внимательно изучить журнал кассира-операциониста на предмет полноты и правильности внесения информации, а также проверить отметки в журнале вызова техспециалиста. Если всё в порядке, пора заняться подготовкой документации.

Перечень документов для ИФНС

ККМ, подлежащая снятию с учёта в ИФНС, должна иметь следующий сопроводительный пакет:

- регистрационная карточка, выданная при постановке на учёт;

- журнал кассира-операциониста (форма КМ-4);

- паспорт кассового аппарата и паспорт ЭКЛЗ;

- журнал вызова сотрудников технического обслуживания;

- копия баланса за последний отчётный период (отмеченный налоговой), кассовая книга или книга доходов и расходов (для ООО и ИП соответственно) – данные документы не обязательны, но могут понадобиться для работы налогового инспектора.

В процессе снятия памяти кассовой машины сотрудник ЦТО предоставляет:

- акт о снятии показаний счётчиков аппарата (форма КМ-2);

- чек с фискальным отчётом за всё время эксплуатации ККМ;

- по 1 чеку-отчёту за каждый из 3-х последних лет работы кассы;

- помесячные фискальные отчёты за аналогичный период;

- отчёт по последней ЭКЛЗ;

- чек о закрытии архива памяти аппарата;

- акт о передаче блока памяти на хранение.

Представитель организации – владельца ККТ предъявляет налоговому инспектору паспорт (доверенность нужна, если это не сам директор или индивидуальный предприниматель) и заполненное заявление. В 2014 году заявление на снятие с учёта ККМ оформляется на универсальном , который с 2012 года един для всех регистрационных действий с ККТ (при постановке на учёт и внесении изменений в регистрационные карточки).

Порядок снятия ККТ с учёта

Итак, перечислим основные действия по снятию с учёта кассовой машины:

- Уточняем нюансы работы «своей» налоговой.

- Готовим комплект документов.

- Обращаемся в ЦТО для согласования и проведения процедуры.

- Наносим визит в ИФНС.

Как видно, инструкция по снятию ККМ с учёта проста и понятна, а сам процесс не занимает много времени. При удачном стечении обстоятельств поход в налоговую не займёт больше 15 минут. Если же отдел регистрации касс не отличается скоростной работой или принимает всего несколько дней в неделю, тогда придётся подождать до 5 дней.

После этого с кассовым аппаратом можно делать всё что угодно: подарить, отдать в аренду, продать или сдать на комиссию в ЦТО. Правда, это касается только тех машин, которые ещё числятся в госреестре: они оснащаются новой памятью и вновь вводятся к эксплуатацию. Аппараты, у которых вышел срок амортизации (7 лет) дальнейшему использованию не подлежат.

Блок ЭКЛЗ на случай камеральной проверки должен храниться в организации в течение 5 лет после снятия с регистрации.